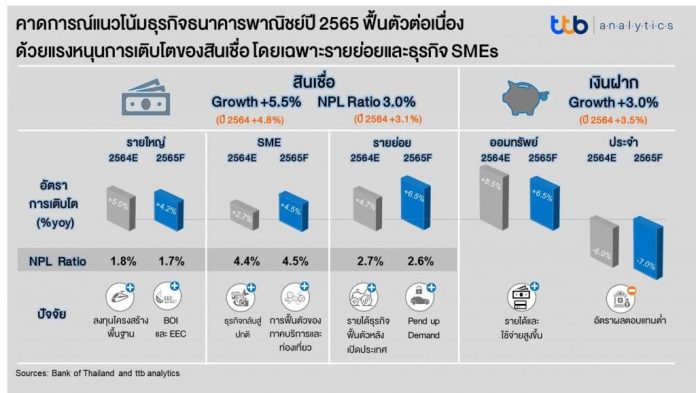

ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics คาดการดำเนินงานของธนาคารพาณิชย์ในปี 2565 มีแนวโน้มดีขึ้นต่อเนื่อง ตามการขยายตัวของเศรษฐกิจและการลงทุนภาคเอกชน โดยคาดว่าสินเชื่อโดยรวมมีแนวโน้มขยายตัวได้ 5.5% ในขณะที่เงินฝากมีทิศทางเติบโตในอัตราที่ชะลอตัวจากการฟื้นตัวของการบริโภคภายในประเทศและการปรับเปลี่ยนการลงทุนในสินทรัพย์ประเภทอื่น ๆ ส่วนด้านคุณภาพสินเชื่อโดยรวมยังทรงตัวอยู่ในระดับ 3.0% ได้รับการสนับสนุนจากนโยบายการปรับโครงสร้างหนี้ (debt restructuring) ของธนาคารแห่งประเทศไทย (ธปท.) ทั้งนี้ ประเมินอัตราดอกเบี้ยกู้ยืมคงที่อยู่ในระดับต่ำ จากการปรับลดอัตรานำส่งเงินสมทบกองทุนฟื้นฟูฯ (FIDF) และแนวโน้มอัตราดอกเบี้ยนโยบายที่ทรงตัวในปี 2565

แนวโน้มสินเชื่อธนาคารพาณิชย์ในปี 2565 มีปัจจัยสนับสนุนจากการเติบโตของสินเชื่อทั้งภาคธุรกิจและรายย่อย ในภาพรวมสินเชื่อธุรกิจ พบว่าสินเชื่อธุรกิจขนาดใหญ่มีแนวโน้มขยายตัว 4.2% นำโดยสินเชื่อภาคการผลิต และ ภาคก่อสร้าง ซึ่งได้รับแรงสนับสนุนจากการลงทุนโครงสร้างพื้นฐานอย่างต่อเนื่อง โดยเฉพาะใน EEC มาตรการส่งเสริมการลงทุนของ BOI และการค้าระหว่างประเทศที่เติบโตดี ส่วนสินเชื่อธุรกิจ SMEs คาดการณ์เติบโตที่ 4.5% จากหลายปัจจัยสนับสนุน ได้แก่ แนวโน้มการฟื้นตัวที่ดีของธุรกิจภายหลังการเปิดประเทศ ความต้องการสภาพคล่องเพื่อกลับมาดำเนินธุรกิจ รองรับอุปสงค์ที่จะเพิ่มขึ้นในอนาคต รวมถึงแรงสนับสนุนของสินเชื่อฟื้นฟูของ ธปท. และสถาบันการเงินของรัฐ โดยสินเชื่อ SMEs ที่มีแนวโน้มขยายตัวได้ดีในปีหน้า ได้แก่ ธุรกิจค้าปลีกค้าส่งออนไลน์ ธุรกิจการผลิตเกี่ยวกับนวัตกรรมด้านอาหาร สุขภาพ เกษตรแปรรูป และ บริการด้านธุรกิจดิจิทัล เป็นต้น

สินเชื่อรายย่อยมีแนวโน้มฟื้นตัวตามกิจกรรมทางเศรษฐกิจที่เพิ่มขึ้น คาดการณ์การเติบโตปี 2565 ที่ 6.5% จากการฟื้นตัวของสินเชื่อในทุกหมวดหมู่ ทั้งสินเชื่อที่อยู่อาศัย สินเชื่อรถยนต์ และ สินเชื่อส่วนบุคคล โดยสินเชื่อที่อยู่อาศัย มีแนวโน้มเติบโตเพิ่มขึ้น 7% จากการฟื้นตัวของกำลังซื้อภายในประเทศที่ได้รับผลบวกจากการผ่อนปรนมาตรการสินเชื่อที่อยู่อาศัย (LTV) และกำลังซื้อจากต่างประเทศที่กลับมาพร้อมกับการเปิดประเทศ ส่วนสินเชื่อรถยนต์มีแนวโน้มฟื้นตัวจากอุปสงค์คงค้าง (Pend up demand) จากปี 2564 โดยเติบโต 4% และในปี 2565 การฟื้นตัวของการบริโภคภาคเอกชนจะช่วยสนับสนุนให้สินเชื่อส่วนบุคคลปรับตัวเพิ่มขึ้นถึง 8.5%

ด้านคุณภาพสินเชื่อมีแนวโน้มทรงตัวระดับเดิม จากนโยบายส่งเสริมการปรับโครงสร้างหนี้ของ ธปท. ที่ขยายเวลาการใช้หลักเกณฑ์การจัดชั้นและกันเงินสำรองอย่างยืดหยุ่นไปจนถึงสิ้นปี 2566 เพื่อให้ธนาคารสามารถให้ความช่วยเหลือลูกหนี้ผ่านการเปลี่ยนโครงสร้างสินเชื่อจากระยะสั้นเป็นระยะยาวร่วมกับการปรับโครงสร้างหนี้วิธีอื่น ๆ โดยคาดการณ์ว่าอัตราส่วนยอดคงค้างสินเชื่อด้อยคุณภาพ (NPL ratio) ในปี 2565 จะอยู่ที่ระดับ 3.0% ซึ่งใกล้เคียงกับช่วงปี 2564 ในระดับ 3.1%

ในส่วนอัตราดอกเบี้ยกู้ยืมปี 2565 มีแนวโน้มไม่เปลี่ยนแปลงจากปี 2564 เนื่องจากคาดการณ์ว่าอัตราดอกเบี้ยนโยบายจะทรงตัวที่ระดับ 0.50% ต่อเนื่องตลอดปี 2565 เพื่อเป็นการสนับสนุนการฟื้นตัวของเศรษฐกิจไทย ประกอบกับ ธปท. ได้ขยายระยะเวลาปรับลดอัตราเงินนำส่งเข้ากองทุน FIDF เหลือร้อยละ 0.23 จากร้อยละ 0.46 ต่อปี ออกไปจนถึงสิ้นปี 2565 เพื่อให้สถาบันการเงินสามารถส่งผ่านการลดต้นทุนเพื่อบรรเทาผลกระทบต่อภาคธุรกิจและประชาชนได้อย่างต่อเนื่อง

เงินฝากในปี 2565 มีแนวโน้มขยายตัวได้ 3.0% ลดลงเล็กน้อยจากประมาณการที่ 3.5% ในปี 2564 โดยปริมาณเงินฝากในบัญชีเงินฝากออมทรัพย์ยังคงเติบโตอยู่ที่ 6.5% แต่ชะลอลงจากปี 2564 ที่ขยายตัว 8.5% ตามแนวโน้มการบริโภคที่ฟื้นตัวได้เร็วหลังเปิดประเทศ ขณะที่ปริมาณเงินฝากบัญชีฝากประจำคาดว่าจะหดตัว 7% ในปี 2565 ซึ่งเป็นทิศทางที่ลดลงต่อเนื่องตั้งแต่ปี 2563 จากอัตราดอกเบี้ยบัญชีเงินฝากประจำที่อยู่ในระดับต่ำ สอดคล้องกับอัตราดอกเบี้ยนโยบายทรงตัวที่ 0.50% ตั้งแต่กลางปี 2563 เป็นต้นมา ทำให้ผู้ฝากทั้งประชาชนและภาคธุรกิจปรับเปลี่ยนพฤติกรรมการลงทุน และเลือกลงทุนในรูปแบบอื่น ๆ เช่น พันธบัตรรัฐบาล ตราสารหนี้ ที่ให้ผลตอบแทนสูงกว่า ทั้งนี้ในภาพรวม แนวโน้มเงินฝากที่ยังคงเติบโตในปี 2565 จะทำให้สภาพคล่องในระบบธนาคารพาณิชย์ยังคงอยู่ในระดับสูงเกือบ 4 ล้านล้านบาท รวมทั้งการที่ยังคงมีเงินกองทุนในระดับสูง จะช่วยเสริมสร้างความแข็งแกร่งของระบบธนาคารพาณิชย์ไทยได้