เคทีซีชี้ไตรมาส 1/2564 กำไรสุทธิ 1,634 ล้านบาท ขยายตัว 23.6% จากไตรมาส 4/2563 ภายใต้สถานการณ์ที่มีปัจจัยผันแปรสูง คุมเข้มค่าใช้จ่าย คุณภาพพอร์ตของลูกหนี้และ NPL ให้อยู่ในระดับที่น่าพอใจและรับความเสี่ยงได้ ล่าสุดทริส เรตติ้ง ได้ปรับเพิ่มอันดับเครดิตของเคทีซีเป็น AA- จาก A+ เมื่อต้นเดือนเมษายน 2564 ซึ่งจะช่วยเสริมภาพลักษณ์ความแข็งแกร่งด้านการจัดหาเงินทุนด้วยต้นทุนที่ต่ำลง โดยบริษัทฯ จะเดินหน้าสร้างความแข็งแกร่งให้กับพอร์ตลูกหนี้ธุรกิจหลัก ทั้งบัตรเครดิตและสินเชื่อบุคคลครบวงจร อีกทั้งพัฒนาความยั่งยืนด้านเทคโนโลยีดิจิทัล รวมทั้งสนับสนุนให้ผู้บริโภคเข้าถึงผลิตภัณฑ์และบริการของบริษัทฯ ได้อย่างทั่วถึง เท่าเทียมและเป็นธรรม

นายระเฑียร ศรีมงคล ประธานเจ้าหน้าที่บริหาร “เคทีซี” หรือ บริษัท บัตรกรุงไทย จำกัด (มหาชน) กล่าวว่า “ภาพรวมของอุตสาหกรรมสินเชื่อเพื่อผู้บริโภคในช่วงต้นปี 2564 ยังคงเติบโตเล็กน้อย ด้วยสถานการณ์แพร่ระบาดของโควิด-19 ที่ยังมีความไม่แน่นอน และการลดเพดานอัตราดอกเบี้ย โดยเคทีซีมีสัดส่วนของลูกหนี้บัตรเครดิตเทียบกับอุตสาหกรรมสำหรับสองเดือนแรกของปี 2564 เท่ากับ 13.6% เพิ่มขึ้นจากปี 2563 ลูกหนี้บัตรเครดิตขยายตัวที่ 3.7% มากกว่าอุตสาหกรรมที่เติบโต 0.8% และมีสัดส่วนของลูกหนี้สินเชื่อบุคคลเทียบกับอุตสาหกรรมเท่ากับ 5.0%”

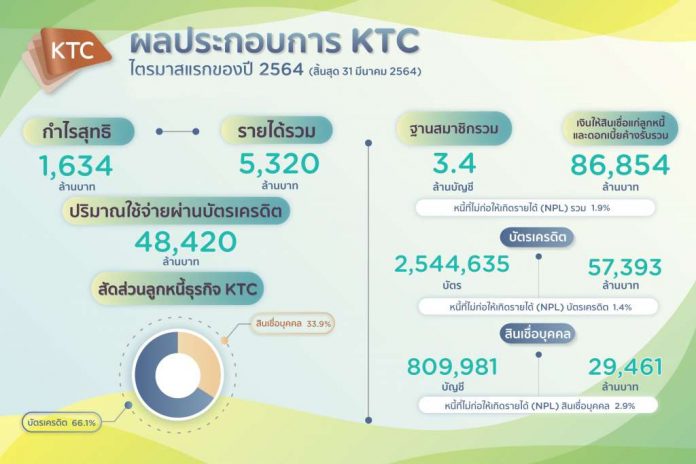

“สำหรับผลการดำเนินงานของบริษัทฯ ในช่วงไตรมาสแรก สิ้นสุดวันที่ 31 มีนาคม 2564 เคทีซีมีกำไรสุทธิ 1,634 ล้านบาท ขยายตัว 23.6% จากไตรมาส 4/2563 และใกล้เคียงกับไตรมาส 1/2563 ที่ 1,641 ล้านบาท (ลดลง -0.4%) ยอดเงินให้สินเชื่อแก่ลูกหนี้และดอกเบี้ยค้างรับรวม 86,854 ล้านบาท เพิ่มขึ้น 5.8% เมื่อเทียบกับปีก่อนหน้า อัตราส่วนสินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อรวม (NPL) 1.9% (ไตรมาส 4/2563 เท่ากับ 1.8%) ผลจากความสามารถในการชำระหนี้ของลูกหนี้ลดลง ฐานสมาชิกรวม 3.4 ล้านบัญชี แบ่งเป็นพอร์ตสมาชิกบัตรเครดิต 2,544,635 บัตร เงินให้สินเชื่อแก่ลูกหนี้บัตรเครดิตและดอกเบี้ยค้างรับรวม 57,393 ล้านบาท NPL บัตรเครดิตอยู่ที่ 1.4% ปริมาณการใช้จ่ายผ่านบัตรเครดิตเท่ากับ 48,420 ล้านบาท พอร์ตสมาชิกสินเชื่อบุคคลเคทีซีเท่ากับ 809,981 บัญชี เงินให้สินเชื่อแก่ลูกหนี้สินเชื่อบุคคลและดอกเบี้ยค้างรับรวม 29,461 ล้านบาท NPL สินเชื่อบุคคลอยู่ที่ 2.9%”

“ไตรมาส 1/2564 บริษัทฯ มีรายได้รวม 5,320 ล้านบาท ลดลง -6.2% (ไตรมาส 1/2563) จากการแพร่ระบาดของโควิด-19 ที่ส่งผลกระทบต่อความเชื่อมั่นของผู้บริโภคในการใช้จ่าย และมาตรการของธนาคารแห่งประเทศไทยในการลดเพดานดอกเบี้ยทั้งธุรกิจบัตรเครดิตและสินเชื่อบุคคล ทำให้บริษัทฯ มีรายได้ดอกเบี้ยรวม (รวมรายได้ค่าธรรมเนียมการใช้วงเงิน) อยู่ที่ 3,357 ล้านบาท ลดลง -7.1% แบ่งเป็นรายได้ดอกเบี้ยจากธุรกิจบัตรเครดิต 1,604 ล้านบาท และธุรกิจสินเชื่อบุคคล 1,753 ล้านบาท ขณะที่รายได้ค่าธรรมเนียม (ไม่รวมรายได้ค่าธรรมเนียมการใช้วงเงิน) มีมูลค่า 1,082 ล้านบาท ลดลง -8.6% จากการลดลงของรายได้ค่าธรรมเนียมในการเบิกเงินสดล่วงหน้า รายได้ค่าธรรมเนียมในการติดตามหนี้ รายได้ค่าธรรมเนียม Interchange Fee และรายได้ค่าธรรมเนียมอื่นๆ ลดลง ขณะที่รายได้ค่าธรรมเนียมที่เคทีซีได้รับจากร้านค้าผู้รับชำระบัตรเพิ่มขึ้น 3.5%”

“อย่างไรก็ตาม ด้วยการมุ่งเน้นความสำคัญในการบริหารค่าใช้จ่ายอย่างรัดกุม ให้สอดคล้องกับสถานการณ์ที่เผชิญอยู่ และจัดการติดตามหนี้ที่มีประสิทธิภาพ ทำให้บริษัทฯ สามารถควบคุมค่าใช้จ่ายรวมให้อยู่ที่ 3,281 ล้านบาท ลดลง -9.6% เทียบกับช่วงเดียวกันของปีก่อน จากการลดลงของ 3 ค่าใช้จ่ายหลักคือ ค่าใช้จ่ายจากการดำเนินงานรวม -11.2% ผลขาดทุนที่คาดว่าจะเกิดขึ้น -8.0% และต้นทุนทางการเงิน -7.6% อีกทั้งยังมีรายได้หนี้สูญรับคืนอยู่ที่ 834 ล้านบาท เพิ่มขึ้น 2.4% จากช่วงเดียวกันของปีก่อน ทำให้ไตรมาสแรกนี้ บริษัทฯ มีสัดส่วนค่าใช้จ่ายต่อรายได้รวมลดลงเล็กน้อย เป็นผลให้กำไรสุทธิของบริษัทใกล้เคียงเดิม”

“และเป็นเรื่องน่ายินดีที่ บริษัท ทริส เรตติ้ง จำกัด ได้ประกาศปรับเพิ่มอันดับเครดิตของเคทีซีเป็น AA- จาก A+ เมื่อต้นเดือนเมษายน 2564 ซึ่งจะช่วยเสริมภาพลักษณ์ความแข็งแกร่งด้านการจัดหาเงินทุนให้บริษัทฯ สามารถรีไฟแนนซ์หุ้นกู้ใหม่ ด้วยต้นทุนที่ต่ำลงได้อีก โดย ณ วันที่ 31 มีนาคม 2564 บริษัทฯ มีวงเงินสินเชื่อคงเหลือ (Available Credit Line) เท่ากับ 23,260 ล้านบาท มีต้นทุนการเงินอยู่ที่ 2.64% อัตราส่วนของหนี้สินต่อส่วนของ ผู้ถือหุ้นอยู่ที่ 2.43 เท่า ซึ่งต่ำกว่าภาระผูกพันที่กำหนดไว้ที่ 10 เท่า”

“สำหรับทิศทางการทำธุรกิจของเคทีซีในปี 2564 บริษัทฯ จะมุ่งสร้างความแข็งแกร่งให้พอร์ตลูกหนี้หลัก เพื่อก้าวสู่การเป็นผู้นำธุรกิจสินเชื่อเบ็ดเสร็จครบวงจร ภายหลังจากที่ประชุมผู้ถือหุ้นได้มีมติเป็นเอกฉันท์ให้มีการเข้าถือหุ้นใหญ่ในบริษัท กรุงไทย ลีสซิ่ง จำกัด โดยจะเน้นการพัฒนาองค์กรและธุรกิจให้เติบโตอย่างยั่งยืนด้วย 2 องค์ประกอบสำคัญคือ 1) ใช้เทคโนโลยีดิจิทัลในนำเสนอผลิตภัณฑ์ บริการและระบบการชำระเงินผ่านช่องทางออนไลน์ที่ตอบทุกโจทย์ความต้องการ เน้น Digital Transformation บน 3 แกนหลัก คือ Digital Product, Digital Service และ Digital Channel 2) สร้างการเข้าถึงผลิตภัณฑ์และบริการของบริษัทฯ อย่างทั่วถึง เท่าเทียม และเป็นธรรม อีกทั้งมีส่วนร่วมกับสังคมในการพัฒนาความรู้ความเข้าใจทางการเงิน สร้างวินัยในการใช้จ่าย เน้นการนำไปต่อยอดการใช้ชีวิตและเสริมสร้างพอร์ตลูกหนี้ที่มีคุณภาพอย่างยั่งยืน”

“นอกจากนี้ บริษัทฯ ยังได้ดำเนินการสนับสนุนภาครัฐในการช่วยเหลือแบ่งเบาภาระลูกค้าที่ได้รับผลกระทบจากโควิด-19 ตั้งแต่วันที่ 26 มีนาคม 2563 เรื่อยมา และจะขยายเวลาจนถึงวันที่ 30 มิถุนายน 2564 โดยปัจจุบันลูกหนี้ที่เข้าร่วมมาตรการช่วยเหลือมียอดหนี้คงเหลือเท่ากับ 1,169 ล้านบาท (16,066 บัญชี)”

KTC announces 1,634 million Baht in Q1 profits, a delightful credit rating upgrade to “AA-” from “A+”, with aims to strengthen its core business in all aspects.

KTC reports its Q1/2021 business operations, announcing 1,634 million Baht in net profits, a growth of 23.6 percent from Q4/2020 during a situation with high variability factors. The Company sets strict measures on expenses, quality of portfolio, and NPL to remain at satisfactory levels and risk tolerance. Recently in April 2021, TRIS Rating has upgraded KTC’s company credit rating to “AA-” from “A+”, which will enhance KTC’s image and strength in financing at a lower cost. KTC will continue to strengthen its main business’ portfolio for both credit cards and personal loans to be fully integrated, as well as developing sustainability in digital technology, supporting consumers to access the company’s products and services thoroughly in an equal, and fair manner.

Mr. Rathian Srimongkol, President & Chief Executive Officer, “KTC” or Krungthai Card Public Company Limited, states, “The overall picture of the consumer finance industry in early 2021 is still growing slightly with the uncertainty of the spread of COVID-19 and interest rate ceiling reductions. KTC’s percentage of credit card receivables compared to the industry in the first two months of 2021 amounted to 13.6 percent, an increase from 2020. Credit card receivables grew 3.7 percent, greater than the industry’s 0.8 percent growth, while the percentage of personal loan receivables compared to the industry equaled 5.0 percent.”

“Regarding to KTC’s performance during the first trimester, as of March 21, 2021, KTC has a net profit of 1,634 million Baht, a growth of 23.6 percent from Q4/2020, similar to 1,641 million Baht at Q1/2020 (a 0.4 percent decrease). Total loans (including accrued interest) totalled 86,854 million Baht (5.8 percent growth) compared to last year. NPL to total loans was at 1.9 percent (1.8 percent in Q4/2020) as a result of a decrease in the debtor’s ability to pay off debt. Member base numbered 3.4 million, comprising of 2,544,635 credit cards, with a total credit card receivable (including accrued interest) of 57,393 million Baht. NPL to credit cards receivables was at 1.4 percent, while credit card spending was at a total of 48,420 million Baht. Personal loans numbered 809,981 accounts. Total personal loans receivables (including accrued interest) amounted to 29,461 million Baht, and NPL to personal loans receivables totalled 2.9 percent.”

“In Q1/2021, the Company accumulated a total Revenue of 5,320 million Baht, a 6.2 percent decrease due to the COVID-19 epidemic that affected the confidence of consumers in spending along with the Bank of Thailand’s measures to reduce the interest ceiling for both credit card and personal loan businesses. This lead to an interest income (including credit usage fees) totalling at 3,357 million Baht, a 7.1 percent decrease, comprising of 1,604 million Baht in interest from the credit card business and 1,753 million Baht from the personal loans business. Meanwhile, fee income (excluding credit usage fees) totalled 1,082 million Baht, a 8.6 percent decrease, as a result of the reduction in income from cash advance fee, debt collection, interchange fees, and other fees, while KTC’s income from fees earned from merchants that support credit card payments surged by 3.5 percent.”

“Despite this, owing to its prioritisation on strict expense management concordantly with the current situation and effective debt collection management, KTC was able to maintain its overall expenses at 3,281 million Baht, a 9.6 percent decrease compared to the same period last year. This was also achieved by reducing 3 main expenses: -11.2 percent in total operating fees, -8.0 percent in expected credit losses, and -7.6 percent in financial expenses respectively. Bad Debt Recovery totalled 834 million Baht, a 2.4 percent increase compared to the same period last year. As a result, KTC’s expenses to total income decreased slightly in this first quarter, causing the net profit to remain almost the same.”

“It is also a pleasure that TRIS Rating Company Limited has upgraded KTC’s company credit rating to “AA-” from “A+” in early April 2021, which will enhance KTC’s image and strengthen the financing of the company in refinancing new debentures at an even lower financial cost. As of March 31, 2021, the Company has an available credit line of 23,260 million Baht, while financial costs is at 2.64 percent, debt to equity ratio is at 2.43, which is lower than the stipulated obligation at 10 times.”

“In terms of KTC’s business direction in 2021, the Company will aim to strengthen its main portfolio to become a leader in the completely integrated credit business. After the shareholders’ meeting, participants unanimously resolved to acquire a majority stake in Krungthai Leasing Company Limited, focusing on organizational and business development for sustainable growth with 2 key elements: 1) Usage of digital technology in product presentation, services, and payment systems through online channels that meet all needs, with emphasis on 3 cores digital transformation: Digital Product, Digital Service and Digital Channel, and 2) Creation of a comprehensive, equitable and fair access to the Company’s products and services. Additionally, contribute to society by developing financial literacy and establish a spending discipline, and placing emphasis on transferring this knowledge to everyday life and building a sustainable portfolio quality.”

“In addition, since March 26, 2020, the Company has been supporting the government in helping to alleviate the burden of customers affected by COVID-19. This period will be extended until June 30, 2021. Debtors who participated in the assistance measures has a total balance of 1,169 million Baht (16,066 accounts).”