นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย เปิดเผยว่า

ค่าเงินบาทเปิดเช้านี้ ที่ระดับ 35.43 บาทต่อดอลลาร์

“อ่อนค่าลง เล็กน้อย แทบไม่เปลี่ยนแปลง”

จากระดับปิดสัปดาห์ก่อนหน้า ที่ระดับ 35.41 บาทต่อดอลลาร์

โดยนับตั้งแต่ช่วงวันศุกร์ที่ผ่านมา เงินบาทเคลื่อนไหวผันผวนในกรอบ sideways (แกว่งตัวในกรอบ 35.30-35.55 บาทต่อดอลลาร์) โดยมีจังหวะผันผวนสูง ตามที่เราได้ประเมินไว้ ในช่วงตลาดทยอยรับรู้รายงานข้อมูลการจ้างงานสหรัฐฯ ซึ่งออกมาผสมผสาน (ยอดการจ้างงานนอกภาคเกษตรกรรม หรือ Nonfarm Payrolls ออกมาสูงกว่าคาด แต่ทว่า อัตราการว่างงาน และอัตราการเติบโตของค่าจ้าง กลับออกมาแย่กว่าคาด) อย่างไรก็ดี เงินดอลลาร์มีจังหวะทยอยแข็งค่าขึ้นบ้าง ตามภาวะปิดรับความเสี่ยง (Risk-Off) ของตลาดการเงินสหรัฐฯ หลังผู้เล่นในตลาดเริ่มทยอยขายทำกำไรหุ้นเทคฯ ใหญ่ ในธีม AI ที่ปรับตัวได้ร้อนแรงในช่วงก่อนหน้า นอกจากนี้ เราคาดว่า ผู้เล่นในตลาดบางส่วนอาจทยอยเข้าซื้อเงินดอลลาร์ หรือ ขายทำกำไรสถานะ Long THB (มองเงินบาทแข็งค่าขึ้น) ในช่วง เงินบาทได้แข็งค่าทดสอบโซนแนวรับ 35.30 บาทต่อดอลลาร์ ซึ่งช่วยชะลอการแข็งค่าของเงินบาทได้บ้าง

สัปดาห์ที่ผ่านมา เงินดอลลาร์อ่อนค่าลง ตามมุมมองของผู้เล่นในตลาดที่มั่นใจว่า เฟดจะลดดอกเบี้ยได้ในปีนี้ราว 3 ครั้ง เป็นอย่างน้อย จากทั้งถ้อยแถลงของประธานเฟดและรายงานข้อมูลเศรษฐกิจที่ชะลอลงมากขึ้น โดยเฉพาะในส่วนข้อมูลตลาดแรงงานสหรัฐฯ ที่ออกมาผสมสาน ไม่ได้ดีกว่าคาดไปทั้งหมด

ในสัปดาห์นี้ เรามองว่าควรจับตา รายงานข้อมูลเศรษฐกิจสำคัญของสหรัฐฯ อย่างใกล้ชิด โดยเตรียมรับมือความผันผวนในช่วงตลาดรับรู้ รายงานอัตราเงินเฟ้อ CPI หากออกมาดีกว่าคาด

มุมมองเศรษฐกิจทั่วโลก

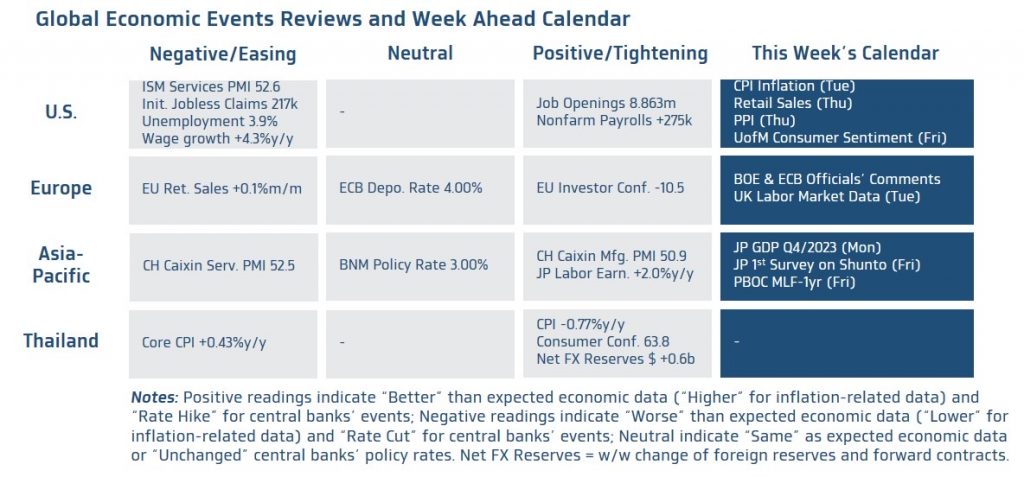

- ฝั่งสหรัฐฯ – ผู้เล่นในตลาดจะรอประเมินแนวโน้มนโยบายการเงินของเฟด ผ่านถ้อยแถลงของประธานเฟดต่อสภาคองเกรสและรายงานข้อมูลเศรษฐกิจสำคัญ โดยในการแถลงต่อสภาคองเกรสประจำปีนั้น ประธานเฟดอาจย้ำจุดยืนไม่รีบลดดอกเบี้ย จนกว่าจะมั่นใจว่าเฟดจะบรรลุเป้าหมายเงินเฟ้อและการจ้างงาน ทว่ารายงานข้อมูลเศรษฐกิจสหรัฐฯ อาจสะท้อนภาพการชะลอตัวของเศรษฐกิจมากขึ้นได้ เริ่มจากดัชนีผู้จัดการฝ่ายจัดซื้อภาคการบริการ โดย ISM (Services PMI) ในเดือนกุมภาพันธ์ ที่อาจปรับตัวลดลง สอดคล้องกับการปรับตัวลงของดัชนีความเชื่อมั่นผู้บริโภคและกิจกรรมทางเศรษฐกิจในภาคการบริการที่สำรวจโดยบรรดาเฟดสาขาต่างๆ นอกจากนี้ ไฮไลท์สำคัญของข้อมูลเศรษฐกิจ อย่าง ข้อมูลตลาดแรงงานสหรัฐฯ ก็อาจสะท้อนภาพตลาดแรงงานที่ชะลอลง อาทิ ยอดตำแหน่งงานเปิดรับ (Job Openings) ที่อาจลดลงต่อเนื่องสู่ระดับ 8.8 ล้านตำแหน่ง ส่วนยอดการจ้างงานนอกภาคเกษตรกรรม (Nonfarm Payrolls) เดือนกุมภาพันธ์ อาจเพิ่มขึ้นราว 2 แสนตำแหน่ง ลดลงจากกว่า 3.5 แสนตำแหน่งในเดือนก่อน แต่ยังคงสูงกว่าระดับ 1 แสนตำแหน่ง ที่ประธานเฟดมองว่าเป็นระดับที่เหมาะสมกับเศรษฐกิจสหรัฐฯ ส่วนอัตราการว่างงาน (Unemployment Rate) อาจเพิ่มขึ้นเล็กน้อยสู่ระดับ 3.8% และอัตราการเติบโตค่าจ้าง (Average Hourly Earnings) อาจชะลอลงสู่ระดับ +4.3%y/y ซึ่งหากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ออกมาตามคาด ก็อาจทำให้ผู้เล่นในตลาดยังมั่นใจว่าเฟดอาจลดดอกเบี้ยได้ราว 3 ครั้ง ตาม Dot Plot ล่าสุด และหากออกมาแย่กว่าคาด ก็จะทำให้ผู้เล่นในตลาดเริ่มกลับมาประเมินว่า เฟดอาจลดดอกเบี้ยได้มากกว่า 3 ครั้ง อย่างไรก็ตาม ควรระวังความผันผวนในตลาดการเงิน หากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ออกมาดีกว่าคาด เพราะจะทำให้ผู้เล่นในตลาดเริ่มกังวลว่า เฟดอาจลดดอกเบี้ยได้น้อยกว่าคาด

- ฝั่งยุโรป – เราประเมินว่า ธนาคารกลางยุโรป (ECB) อาจคงอัตราดอกเบี้ยนโยบาย (Deposit Facility Rate) ไว้ที่ระดับ 4.00% และอาจยังไม่รีบส่งสัญญาณพร้อมใช้นโยบายการเงินที่ผ่อนคลายมากขึ้น จนกว่า ECB จะมั่นใจว่าอัตราเงินเฟ้อจะชะลอตัวลงเข้าสู่เป้าหมาย 2% ได้สำเร็จ ทำให้ผู้เล่นในตลาดอาจยังคงคาดว่า ECB จะเริ่มทยอยลดดอกเบี้ยลงได้ในการประชุมเดือนมิถุนายน และอาจลดดอกเบี้ยราว -100bps ในปีนี้ ทั้งนี้ ผู้เล่นในตลาดจะรอจับตารายงานข้อมูลเศรษฐกิจยูโรโซน อาทิ ดัชนีความเชื่อมั่นนักลงทุน (Sentix Investor Confidence) รวมถึง ยอดค้าปลีก (Retail Sales) และถ้อยแถลงของเจ้าหน้าที่ ECB เพื่อประเมินแนวโน้มเศรษฐกิจยูโรโซนและทิศทางนโยบายการเงิน ECB

- ฝั่งเอเชีย – ไฮไลท์สำคัญจะอยู่ที่ การประชุม สมาชิกสภาประชาชนแห่งชาติจีน (NPC) และการประชุม สมาชิกคณะกรรมการแห่งชาติของสภาที่ปรึกษาทางการเมืองแห่งประชาชนจีน (CPPCC) ที่จะเริ่มตั้งแต่วันอังคารที่ 5 มีนาคม โดยผู้เล่นในตลาดจะรอจับตาว่า ทางการจีนจะมีการตั้งเป้าหมายการเติบโตเศรษฐกิจอย่างไรและจะส่งสัญญาณเกี่ยวกับมาตรการกระตุ้นเศรษฐกิจเพิ่มเติมหรือไม่ นอกจากนี้ ผู้เล่นในตลาดจะรอประเมินแนวโน้มเศรษฐกิจจีน ผ่านรายงานข้อมูลเศรษฐกิจ อาทิ ดัชนี PMI ภาคการผลิตและภาคการบริการโดย Caixin รวมถึงยอดการส่งออกและนำเข้า ในส่วนนโยบายการเงิน เราประเมินว่า ธนาคารกลางมาเลเซีย (BNM) อาจคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 3.00% เพื่อลดแรงกดดันต่อค่าเงินริงกิต (MYR) แม้ว่าอัตราเงินเฟ้อจะชะลอเข้าสู่เป้าหมายของ BNM และภาพรวมเศรษฐกิจอาจชะลอลงบ้างจากปีก่อนหน้าก็ตาม

- ฝั่งไทย – เราประเมินว่า อัตราเงินเฟ้อทั่วไป (Headline CPI) เดือนกุมภาพันธ์อาจอยู่ที่ระดับ -0.70% สูงขึ้นจากเดือนก่อนหน้า ตามการปรับตัวขึ้นของราคาพลังงาน รวมถึงราคาข้าวและแป้ง ขณะเดียวกัน การทยอยฟื้นตัวของเศรษฐกิจ โดยเฉพาะในส่วนการบริโภคภาคเอกชนและการท่องเที่ยว ก็จะช่วยหนุนให้อัตราเงินเฟ้อทยอยปรับตัวสูงขึ้น โดยอัตราเงินเฟ้อพื้นฐาน (Core CPI) ก็อาจอยู่แถวระดับ 0.50% ส่วนดัชนีความเชื่อมั่นผู้บริโภค (Consumer Confidence) เดือนกุมภาพันธ์ ก็มีแนวโน้มปรับตัวขึ้นสู่ระดับ 63.5 จุด ท่ามกลางความหวังการทยอยฟื้นตัวของเศรษฐกิจ ที่ได้แรงหนุนจากการท่องเที่ยวและการส่งออก

สำหรับ แนวโน้มของค่าเงินบาท เรามองว่า เงินบาท อาจแกว่งตัว sideways โดยโมเมนตัมการแข็งค่าอาจชะลอลงบ้าง (สอดคล้องกับสัญญาณเชิงเทคนิคัล) และต้องระวังในกรณีที่ ราคาทองคำพลิกกลับมาปรับตัวลง หากเผชิญปัจจัยกดดัน อาทิ ตลาดกลับมากังวลแนวโน้มดอกเบี้ยเฟด นอกจากนี้ นักลงทุนต่างชาติอาจทยอยขายทำกำไรการรีบาวด์ของตลาดหุ้นไทย ที่มาพร้อมกับการแข็งค่าของเงินบาทได้ และที่สำคัญ ควรจับตาทิศทางสกุลเงินเอเชีย ทั้งเงินหยวนจีน (CNY) และเงินเยนญี่ปุ่น (JPY) ที่ส่งผลต่อเงินบาทพอสมควรในช่วงนี้ ซึ่งจากปัจจัยข้างต้นทำให้เราประเมินว่า โซนแนวรับแรกของเงินบาทอาจอยู่ในช่วง 35.30 บาทต่อดอลลาร์ (แนวรับถัดไปแถว 35.00 บาทต่อดอลลาร์) ส่วนโซนแนวต้านยังคงอยู่ในช่วง 35.60 บาทต่อดอลลาร์ เป็นแนวต้านแรก (แนวต้านถัดไป 35.80 บาทต่อดอลลาร์)

ในส่วนเงินดอลลาร์นั้น เรามองว่า แม้เงินดอลลาร์จะย่อตัวลงตามคาดในสัปดาห์ก่อนหน้า ทว่าในสัปดาห์นี้ เรามองว่า ควรระวังการกลับมาแข็งค่า เร็วและแรงของเงินดอลลาร์ หากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ออกมาดีกว่าคาดชัดเจน หรือ ตลาดพลิกกลับมาปิดรับความเสี่ยง (Risk-Off)

เราคงคำแนะนำว่า ผู้เล่นในตลาดควรเลือกใช้เครื่องมือในการปิดความเสี่ยงอัตราแลกเปลี่ยนที่หลากหลายมากขึ้น ท่ามกลางความผันผวนของเงินบาท รวมถึงสกุลเงินอื่นๆ ที่สูงขึ้นกว่าช่วงอดีตที่ผ่านมาพอสมควร โดยผู้เล่นในตลาดอาจเลือกใช้เครื่องมือเพิ่มเติม อาทิ Options หรือ Local Currency ควบคู่ไปกับการปิดความเสี่ยงผ่านการทำสัญญา Forward

มองกรอบค่าเงินบาทสัปดาห์นี้ ที่ระดับ 35.00-35.80 บาท/ดอลลาร์

ส่วนกรอบเงินบาทวันนี้ คาดว่าจะอยู่ที่ระดับ 35.30-35.50 บาท/ดอลลาร์

พูน พานิชพิบูลย์

นักกลยุทธ์ตลาดเงินตลาดทุน

Krungthai GLOBAL MARKETS

ธนาคารกรุงไทย