นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย เปิดเผยว่า

ค่าเงินบาทเปิดเช้านี้ ที่ระดับ 35.00 บาทต่อดอลลาร์

“อ่อนค่าลง” จากระดับปิดสัปดาห์ก่อนหน้า ที่ระดับ 34.82 บาทต่อดอลลาร์

โดยนับตั้งแต่ช่วงวันศุกร์ที่ผ่านมา เงินบาทผันผวนอ่อนค่าลงต่อเนื่อง (แกว่งตัวในกรอบ 34.77-35.01 บาทต่อดอลลาร์) ตามการทยอยแข็งค่าขึ้นของเงินดอลลาร์ และโฟลว์ธุรกรรมซื้อทองคำในจังหวะย่อตัว หลังราคาทองคำยังไม่สามารถผ่านโซนแนวต้านสำคัญ ก่อนที่จะย่อตัวลงต่อเนื่อง โดยปัจจัยหนุนเงินดอลลาร์นั้นมาจากถ้อยแถลงของ John Williams ประธานเฟดสาขานิวยอร์ก ซึ่งเป็นหนึ่งในคณะกรรมการนโยบายการเงินเฟด (FOMC) ที่ได้ระบุว่า “เฟดยังไม่ได้หารือกันเกี่ยวกับการลดดอกเบี้ย และยังคงให้ความสำคัญต่อคำถามว่า นโยบายการเงินมีความเข้มงวดเพียงพอที่จะทำให้เฟดบรรลุเป้าหมายเงินเฟ้อได้หรือไม่” ซึ่งมุมมองดังกล่าวได้สวนทางกับการส่งสัญญาณของประธานเฟดล่าสุด ที่ทำให้บรรดาผู้เล่นในตลาดต่างคาดหวังว่า เฟดอาจลดดอกเบี้ยลงได้เร็วและลึกในปีหน้า

สัปดาห์ที่ผ่านมา ผลการประชุมเฟดล่าสุด ทำให้บรรดาผู้เล่นในตลาดต่างคาดหวังว่า เฟดอาจลดดอกเบี้ยลงในปีหน้าได้ราว 6 ครั้ง หรือ -150bps

ในสัปดาห์นี้ เรามองว่า ควรระวังความผันผวน ในช่วงตลาดทยอยรับรู้ผลการประชุมธนาคารกลางญี่ปุ่น (BOJ) รวมถึง รายงานข้อมูลเศรษฐกิจสำคัญสหรัฐฯ และถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด ซึ่งจะกระทบต่อมุมมองแนวโน้มดอกเบี้ยเฟดของผู้เล่นในตลาดได้

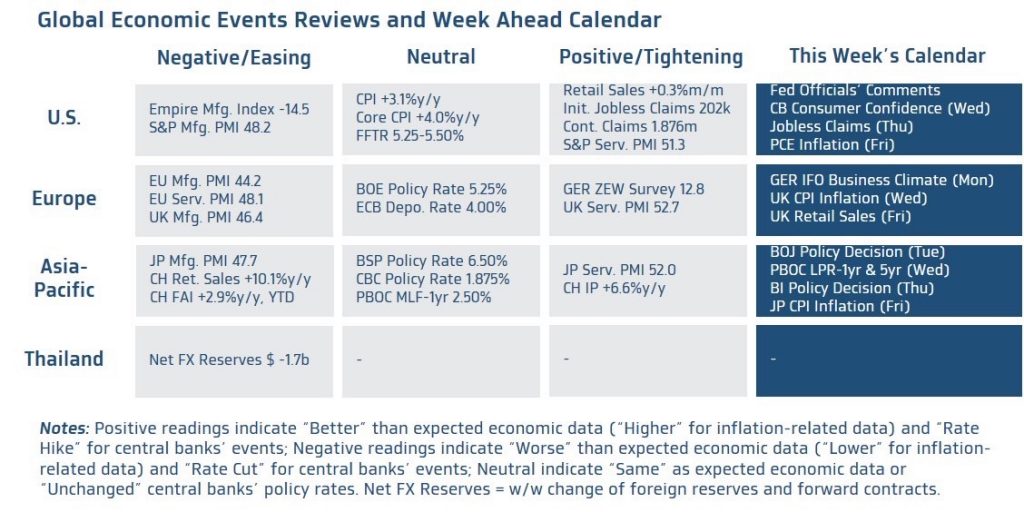

▪ ฝั่งสหรัฐฯ – แม้ว่าสัปดาห์นี้ รายงานข้อมูลเศรษฐกิจสำคัญฝั่งสหรัฐฯ อาจมีไม่มาก ทว่า ควรระวังการปรับเปลี่ยนมุมมองต่อแนวโน้มดอกเบี้ยเฟดของผู้เล่นในตลาด หลังจากล่าสุดผู้เล่นในตลาดส่วนใหญ่ต่างมองว่า เฟดอาจลดดอกเบี้ยลงได้ราว 6 ครั้ง (-150bps) ในปีหน้า ซึ่งเป็นการลดดอกเบี้ยที่เร็วและลึกกว่าที่เฟดประเมินไว้ใน Dot Plot ล่าสุด ทำให้ในสัปดาห์นี้ บรรดาเจ้าหน้าที่เฟดอาจออกมาให้ความเห็นเพื่อลดความคาดหวังของผู้เล่นในตลาดต่อแนวโน้มการลดดอกเบี้ยของเฟดดังกล่าว ขณะเดียวกัน ควรจับตารายงานข้อมูลเศรษฐกิจสหรัฐฯ อาทิ ดัชนีความเชื่อมั่นผู้บริโภคโดย Conference Board, ยอดผู้ขอรับสวัสดิการการว่างงาน (Jobless Claims) และอัตราเงินเฟ้อ PCE โดยหากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ออกมาดีกว่าคาด หรือ ยังสะท้อนภาพเศรษฐกิจที่สดใส ก็อาจทำให้ผู้เล่นในตลาดทยอยปรับลดความคาดหวังการลดดอกเบี้ยเฟดลงบ้าง ซึ่งอาจทำให้เงินดอลลาร์และบอนด์ยีลด์สหรัฐฯ ปรับตัวสูงขึ้นได้

▪ ฝั่งยุโรป – ผู้เล่นในตลาดจะรอประเมินแนวโน้มการดำเนินนโยบายการเงินของธนาคารกลางอังกฤษ (BOE) และธนาคารกลางยุโรป (ECB) ผ่านรายงานข้อมูลเศรษฐกิจ อาทิ อัตราเงินเฟ้อ CPI รวมถึงยอดค้าปลีก (Retail Sales) ของอังกฤษ และดัชนีความเชื่อมั่นภาคธุรกิจของเยอรมนี (Ifo Business Climate) โดยหากรายงานข้อมูลเศรษฐกิจดังกล่าว สะท้อนภาพการชะลอตัวลงของเงินเฟ้อและกิจกรรมทางเศรษฐกิจมากขึ้น ก็อาจยิ่งกดดันให้สกุลเงินฝั่งยุโรป อย่าง เงินยูโร (EUR) และเงินปอนด์อังกฤษ (GBP) อ่อนค่าลงได้บ้าง เนื่องจากผู้เล่นในตลาดอาจมองว่า ทั้ง BOE และ ECB ก็มีแนวโน้มที่จะทยอยลดดอกเบี้ยลงได้ในปีหน้า ไม่ต่างจากเฟด หรือ อาจจะลดดอกเบี้ยลงได้เร็วและลึกกว่าเฟด หากภาพรวมเศรษฐกิจซบเซาหนักกว่าคาด

▪ ฝั่งเอเชีย – ไฮไลท์สำคัญจะอยู่ที่ผลการประชุมธนาคารกลางญี่ปุ่น (BOJ) โดยเราประเมินว่า BOJ จะคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ -0.10% ทั้งนี้ เรามองว่า มีความเป็นไปได้ที่ทาง BOJ อาจจะมีการปรับเปลี่ยนนโยบาย Yield Curve Control (YCC) เพื่อสะท้อนการทยอยใช้นโยบายการเงินที่เข้มงวดมากขึ้น หลังภาพรวมเศรษฐกิจญี่ปุ่นยังคงมีการฟื้นตัวที่ดีขึ้น โดยเฉพาะในส่วนภาคการบริการ ซึ่งเป็นปัจจัยที่ทำให้อัตราเงินเฟ้อพื้นฐาน ที่ไม่รวมผลของราคาพลังงานและอาหารสด (Core Core CPI) ยังคงอยู่ในระดับสูงกว่า 4% โดย BOJ อาจประกาศยกเลิกการทำ YCC ได้ เพื่อเป็นการปูทางไปสู่การทยอยปรับใช้นโยบายการเงินให้เข้มงวดมากขึ้น เช่น การทยอยขึ้นอัตราดอกเบี้ยนโยบาย หาก BOJ เริ่มมองว่า มีแนวโน้มที่ทาง BOJ จะสามารถบรรลุเป้าหมายอัตราเงินเฟ้อที่ 2% ได้อย่างยั่งยืน ทั้งนี้ เรามองว่า ทาง BOJ ก็อาจพยายามลดความคาดหวังของตลาดต่อการปรับขึ้นอัตราดอกเบี้ยนโยบายลงบ้าง ด้วยการส่งสัญญาณว่า BOJ พร้อมที่จะกลับมาใช้นโยบายการเงินที่ผ่อนคลายมากขึ้นได้ ตามความเหมาะสม โดยเฉพาะในกรณีที่ เศรษฐกิจญี่ปุ่นเผชิญความเสี่ยง จนอาจทำให้ BOJ ไม่สามารถบรรลุเป้าหมายเงินเฟ้อได้ อนึ่ง หาก BOJ มีการปรับนโยบายการเงินในเชิงที่เข้มงวดมากขึ้น ตามที่เราประเมินไว้ ก็มีโอกาสช่วยหนุนให้ เงินเยนญี่ปุ่น (JPY) ทยอยแข็งค่าขึ้นได้บ้าง แต่อาจติดโซนแนวรับหลักแถว 141 เยนต่อดอลลาร์ หลังผู้เล่นในตลาดได้คาดหวังต่อแนวโน้มการปรับนโยบายการเงินดังกล่าวมาพอสมควรแล้ว ขณะที่ หาก BOJ ไม่ได้ส่งสัญญาณพร้อมใช้นโยบายการเงินที่เข้มงวดตามคาด ก็อาจเปิดความเสี่ยงที่เงินเยนญี่ปุ่นจะอ่อนค่า เร็วและแรง สู่ระดับ 145 เยนต่อดอลลาร์ ได้ไม่ยาก และนอกเหนือจากผลการประชุม BOJ ผู้เล่นในตลาดจะรอจับตาท่าทีของทางธนาคารกลางจีน (PBOC) ว่าจะมีการส่งสัญญาณพร้อมใช้นโยบายการเงินที่ผ่อนคลายมากขึ้น เพื่อกระตุ้นเศรษฐกิจเพิ่มเติมหรือไม่ หลังการฟื้นตัวของเศรษฐกิจจีนยังคงซบเซากว่าคาด ทำให้ผู้เล่นในตลาดต่างลดความเชื่อมั่นต่อแนวโน้มการฟื้นตัวของเศรษฐกิจจีน ดังจะเห็นได้จากการที่ บรรดานักลงทุนสถาบันส่วนใหญ่ ต่างลดคำแนะนำการลงทุนในสินทรัพย์จีน โดยเฉพาะ หุ้นจีน เป็น Underweight

สำหรับ แนวโน้มของค่าเงินบาท เรามองว่า โมเมนตัมการแข็งค่าเริ่มแผ่วลง จนกว่าจะมีปัจจัยใหม่ๆ เพิ่มเติม ทำให้เงินบาทอาจติดโซนแนวรับแถว 34.70 บาทต่อดอลลาร์ (แนวรับถัดไป คือ 34.50 บาทต่อดอลลาร์) อนึ่ง เงินบาทอาจพอได้แรงหนุนฝั่งแข็งค่าอยู่บ้าง เนื่องจากฟันด์โฟลว์นักลงทุนต่างชาติก็มีแนวโน้มไหลเข้าตลาดหุ้นไทยได้ หลังนักลงทุนต่างชาติเริ่มกลับมาซื้อสุทธิหุ้นไทยกว่า +5.4 พันล้านบาทในสัปดาห์ก่อนหน้า ส่วนโซนแนวต้านที่สำคัญ คือ โซน 35 บาทต่อดอลลาร์ (โซนแนวต้านถัดไป 35.20-35.30 บาทต่อดอลลาร์) ทั้งนี้ ต้องจับตาทิศทางเงินเยนญี่ปุ่น (JPY) และที่สำคัญทิศทางราคาทองคำ เนื่องจาก โฟลว์ธุรกรรมทองคำยังคงส่งผลกระทบต่อค่าเงินบาทได้พอสมควร

ในส่วนเงินดอลลาร์นั้น เรามองว่า เงินดอลลาร์ยังมีโอกาสแข็งค่าขึ้นได้ หากผู้เล่นในตลาดปรับลดความคาดหวังต่อการลดดอกเบี้ยของเฟดลง ตามข้อมูลเศรษฐกิจสหรัฐฯ ที่อาจออกมาดีกว่าคาดหรือถ้อยแถลงบรรดาเจ้าหน้าที่เฟดที่เน้นย้ำว่าเฟดยังไม่รีบลดดอกเบี้ยลง นอกจากนี้ เงินดอลลาร์อาจได้แรงหนุนจากการอ่อนค่าลงของเงินเยนญี่ปุ่น (JPY) ถ้า BOJ ไม่ได้ส่งสัญญาณปรับนโยบายการเงินให้เข้มงวดมากขึ้นตามคาด

เราคงคำแนะนำว่า ในช่วงนี้ ตลาดการเงินยังอยู่ในช่วงเผชิญความผันผวนสูง จากทั้งความไม่แน่นอนของทิศทางนโยบายการเงิน รวมถึง ความกังวลต่อทั้งแนวโน้มเศรษฐกิจจีน ทำให้เราคงคำแนะนำว่า ผู้ประกอบการควรใช้เครื่องมือป้องกันความเสี่ยงที่หลากหลาย อาทิ Option เพื่อเพิ่มประสิทธิภาพในการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน และนอกเหนือจากการใช้เครื่องมือดังกล่าว การเลือกทำธุรกรรมในสกุลเงินท้องถิ่น (Local Currency) ก็เป็นอีกแนวทางในการบริหารความเสี่ยงจากอัตราแลกเปลี่ยนที่น่าสนใจ ซึ่งผู้ประกอบการควรเปรียบเทียบต้นทุนในการทำธุรกรรมและแผนการป้องกันความเสี่ยงก่อนตัดสินใจทุกครั้ง

มองกรอบค่าเงินบาทสัปดาห์นี้ ที่ระดับ 34.65-35.20 บาท/ดอลลาร์

ส่วนกรอบเงินบาทวันนี้ คาดว่าจะอยู่ที่ระดับ 34.85-35.10 บาท/ดอลลาร์