นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย เปิดเผยว่า

ค่าเงินบาทเปิดเช้านี้ ที่ระดับ 32.38 บาทต่อดอลลาร์“แข็งค่าขึ้นเล็กน้อย”

จากระดับปิดสัปดาห์ก่อนหน้า ณ ระดับ 32.44 บาทต่อดอลลาร์

โดยนับตั้งแต่ช่วงคืนวันศุกร์ที่ผ่านมา เงินบาท (USDTHB) ทยอยแข็งค่าขึ้นบ้าง ในลักษณะ Sideways Down (แกว่งตัวในกรอบ 32.37-32.50 บาทต่อดอลลาร์) แม้เงินบาทจะเผชิญแรงกดดันฝั่งอ่อนค่าจากการทยอยแข็งค่าขึ้นของเงินดอลลาร์ ทว่า เงินบาทกลับสามารถทยอยแข็งค่าขึ้น ตามอานิสงส์การปรับตัวขึ้นต่อเนื่องของราคาทองคำ (XAUUSD) ที่ล่าสุด สามารถปรับตัวขึ้นสู่ระดับ 3,370 ดอลลาร์ต่อออนซ์ ขณะเดียวกัน ผู้เล่นในตลาดบางส่วนก็อาศัยจังหวะที่เงินบาทอ่อนค่าลงแถวโซนแนวต้าน 32.50 บาทต่อดอลลาร์ ในการปรับสถานะถือครอง ทยอยขายเงินดอลลาร์ออกมาบ้าง (Sell on Rally)

สัปดาห์ที่ผ่านมา ความไม่แน่นอนของการดำเนินนโยบายการค้าของสหรัฐฯ ได้ส่งผลให้บรรยากาศในตลาดการเงินอยู่ในภาวะระมัดระวังตัว ส่วนเงินดอลลาร์ก็ทยอยแข็งค่าขึ้น

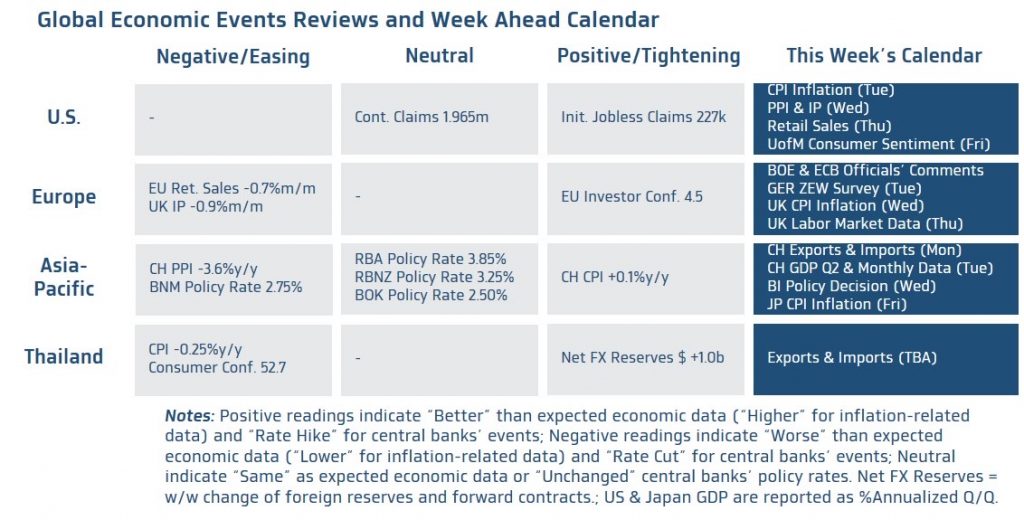

สำหรับในสัปดาห์นี้ เรามองว่า ควรรอติดตามรายงานข้อมูลเศรษฐกิจสำคัญของสหรัฐฯ อย่าง อัตราเงินเฟ้อ CPI และยอดค้าปลีก พร้อมรอลุ้น รายงานผลประกอบการบรรดาบริษัทจดทะเบียน

มุมมองเศรษฐกิจทั่วโลก

▪ ฝั่งสหรัฐฯ – ไฮไลท์สำคัญจะอยู่ที่ รายงานอัตราเงินเฟ้อ CPI และดัชนีราคาผู้ผลิต PPI ในเดือนมิถุนายน ซึ่งจะช่วยสะท้อนถึงผลกระทบจากนโยบายการค้าของสหรัฐฯ ต่อแนวโน้มเงินเฟ้อ พร้อมกันนั้น ผู้เล่นในตลาดจะรอประเมินแนวโน้มเศรษฐกิจสหรัฐฯ ผ่าน รายงานยอดค้าปลีก (Retail Sales) เดือนมิถุนายน และดัชนีความเชื่อมั่นผู้บริโภค โดยมหาวิทยาลัยมิชิแกน (U of Michigan Consumer Sentiment) ในเดือนกรกฎาคม และนอกเหนือจากรายงานข้อมูลเศรษฐกิจดังกล่าว ผู้เล่นในตลาดจะรอติดตามถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด ก่อนจะเข้าสู่ช่วงงดให้สัมภาษณ์ (Blackout period) พร้อมรอติดตาม รายงานสรุปสภาวะเศรษฐกิจจากบรรดาเฟดสาขาต่างๆ (Fed Beige Book) เพื่อประกอบการประเมินแนวโน้มการดำเนินนโยบายการเงินของเฟด ขณะเดียวกัน ตลอดทั้งสัปดาห์ ผู้เล่นในตลาดจะรอลุ้น รายงานผลประกอบการของบรรดาบริษัทจดทะเบียน อาทิ กลุ่มการเงิน อย่าง JP Morgan, Bank of America และ Goldman Sachs รวมถึงกลุ่มเทคโนโลยี อย่าง ASML, TSMC และ Netflix เป็นต้น

▪ ฝั่งยุโรป – ผู้เล่นในตลาดจะรอประเมินแนวโน้มเศรษฐกิจและทิศทางการดำเนินนโยบายการเงินของธนาคารกลางอังกฤษ (BOE) ผ่านถ้อยแถลงของบรรดาเจ้าหน้าที่ BOE รวมถึง รายงานข้อมูลเศรษฐกิจสำคัญ อย่าง อัตราเงินเฟ้อ CPI ในเดือนมิถุนายน และรายงานข้อมูลตลาดแรงงานอังกฤษ อย่าง อัตราการเติบโตของค่าจ้าง (Wage Growth) เดือนพฤษภาคม ยอดการจ้างงาน และยอดผู้ขอรับสวัสดิการการว่างงาน ในเดือนมิถุนายน เป็นต้น นอกจากนี้ ผู้เล่นในตลาดจะรอลุ้นรายงานดัชนีความเชื่อมั่นทางเศรษฐกิจของเยอรมนีและยูโรโซน (ZEW Survey) ในเดือนกรกฎาคม พร้อมทั้งรอติดตามแนวโน้มการเจรจาการค้าระหว่างสหรัฐฯ กับสหภาพยุโรป (EU) เพื่อประเมินผลกระทบที่อาจเกิดขึ้น หากสหรัฐฯ ปรับเปลี่ยนอัตราภาษีนำเข้าที่จะเรียกเก็บกับสินค้าจากบรรดาประเทศในสหภาพยุโรป

▪ ฝั่งเอเชีย – ผู้เล่นในตลาดจะรอประเมินแนวโน้มเศรษฐกิจจีน ผ่านรายงานข้อมูลเศรษฐกิจสำคัญรายเดือน ประจำเดือนมิถุนายน อย่าง ยอดค้าปลีก (Retail Sales) ยอดผลผลิตอุตสาหกรรม (Industrial Production) รวมถึง ยอดการค้าระหว่างประเทศ (Exports & Imports) พร้อมกันนั้น ผู้เล่นในตลาดจะรอลุ้น รายงานอัตราการเติบโตเศรษฐกิจจีนในไตรมาสที่ 2 ส่วนทางฝั่งญี่ปุ่น ผู้เล่นในตลาดจะรอจับตา รายงานอัตราเงินเฟ้อ CPI เดือนมิถุนายน เพื่อประกอบการประเมินแนวโน้มการดำเนินนโยบายการเงินของธนาคารกลางญี่ปุ่น (BOJ) โดยล่าสุด ผู้เล่นในตลาดประเมินว่า BOJ มีโอกาสราว 60% ที่จะเดินหน้าขึ้นดอกเบี้ยอีก 25bps ในปีนี้ นอกจากนี้ ผู้เล่นในตลาดจะรอติดตามผลการประชุมธนาคารกลางอินโดนีเซีย (BI) ซึ่งบรรดานักวิเคราะห์มองว่า BI อาจคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 5.50% เพื่อรอประเมินสถานการณ์โดยเฉพาะนโยบายการค้าของสหรัฐฯ

▪ ฝั่งไทย – ผู้เล่นในตลาดจะรอติดตามรายงานยอดการค้าระหว่างประเทศ (Exports & Imports) เดือนมิถุนายน ที่อาจยังสามารถขยายตัวในเกิน +15%y/y จากอานิสงส์การเร่งนำเข้าสินค้าจากไทย ก่อนเผชิญมาตรการภาษีนำเข้าจากสหรัฐฯ และความต้องการสินค้าเทคโนโลยีของไทย ตามแนวโน้มการเติบโตของ Data Center อย่างไรก็ดี ผลกระทบจากนโยบายการค้าของสหรัฐฯ จะกดดันให้ ยอดการส่งออกของไทยมีแนวโน้มชะลอตัวลงชัดเจนในช่วงครึ่งหลังของปีนี้

สำหรับ แนวโน้มเงินบาท เรามองว่า โมเมนตัมการอ่อนค่าของเงินบาทได้ชะลอลง โดยเงินบาทยังพอได้แรงหนุนฝั่งแข็งค่า ตามการทยอยปรับตัวขึ้นของราคาทองคำ แม้ว่าโดยรวมเงินดอลลาร์จะทยอยแข็งค่าขึ้นก็ตาม นอกจากนี้ การอ่อนค่าของเงินบาทใกล้โซนแนวต้านในช่วงที่ผ่านมาได้เปิดโอกาสให้ผู้เล่นในตลาดบางส่วนทยอยปรับสถานะถือครอง ทำให้การอ่อนค่าของเงินบาทนั้นเป็นไปอย่างจำกัด ซึ่งเราคงมุมมองเดิมว่า ความไม่แน่นอนของการดำเนินนโยบายการค้าของสหรัฐฯ กอปรกับความเสี่ยงการเมืองในประเทศไทย อาจกดดันให้เงินบาทยังมีความเสี่ยงอ่อนค่าลงบ้าง แต่เงินบาทจะอ่อนค่าได้มากน้อยเพียงใด จะขึ้นกับการเคลื่อนไหวของราคาทองคำ โดยหากราคาทองคำยังคงปรับตัวสูงขึ้นต่อเนื่อง ก็อาจเป็นเรื่องยากที่จะเห็นเงินบาทสามารถอ่อนค่าลงต่อเนื่องได้ จากการประเมินในเชิงเทคนิคัล การพลิกกลับมาแข็งค่าขึ้นบ้างของเงินบาท (USDTHB) ในช่วงวันศุกร์ที่ผ่านมา ทำให้เงินบาทมีโซนแนวต้านแรกแถว 32.50 บาทต่อดอลลาร์ (โซนแนวต้านถัดไป 32.70-32.80 บาทต่อดอลลาร์) ส่วนโซนแนวรับจะอยู่แถว 32.30 บาทต่อดอลลาร์ (แนวรับถัดไป 32.10 บาทต่อดอลลาร์)

อนึ่ง เมื่อประเมินด้วยกลยุทธ์ Trend-Following เงินบาทจะกลับมาอยู่ในแนวโน้มอ่อนค่าลงอีกครั้ง หากสามารถอ่อนค่าทะลุโซน 32.70-32.80 บาทต่อดอลลาร์ ได้ชัดเจน (หรืออ่อนค่าทะลุเส้นค่าเฉลี่ย 50 วัน)

ในส่วนเงินดอลลาร์นั้น เรามองว่า เงินดอลลาร์อาจยังพอได้แรงหนุน หากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ส่วนใหญ่ออกมาดีกว่าคาด ขณะเดียวกัน ความไม่แน่นอนของการดำเนินนโยบายการค้าของสหรัฐฯ ก็อาจยังคงเป็นปัจจัยหนุนเงินดอลลาร์ในช่วงระยะสั้นต่อไป

เราคงคำแนะนำว่า ผู้เล่นในตลาดควรเลือกใช้เครื่องมือในการปิดความเสี่ยงอัตราแลกเปลี่ยนที่หลากหลายมากขึ้น ท่ามกลางความผันผวนของเงินบาท รวมถึงสกุลเงินอื่นๆ ที่สูงขึ้นกว่าช่วงอดีตที่ผ่านมาพอสมควร โดยผู้เล่นในตลาดอาจเลือกใช้เครื่องมือเพิ่มเติม อาทิ Options หรือ Local Currency ควบคู่ไปกับการปิดความเสี่ยงผ่านการทำสัญญา Forward

มองกรอบค่าเงินบาทสัปดาห์นี้ ที่ระดับ 32.10-32.80 บาท/ดอลลาร์

ส่วนกรอบเงินบาทในช่วง 24 ชั่วงโมงข้างหน้า คาดว่าจะอยู่ที่ระดับ 32.25-32.50 บาท/ดอลลาร์