นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย เปิดเผยว่า

ค่าเงินบาทเปิดเช้านี้ ที่ระดับ 32.40 บาทต่อดอลลาร์ “อ่อนค่าลงเล็กน้อย แทบไม่เปลี่ยนแปลง” จากระดับปิดสัปดาห์ก่อนหน้า ณ ระดับ 32.38 บาทต่อดอลลาร์

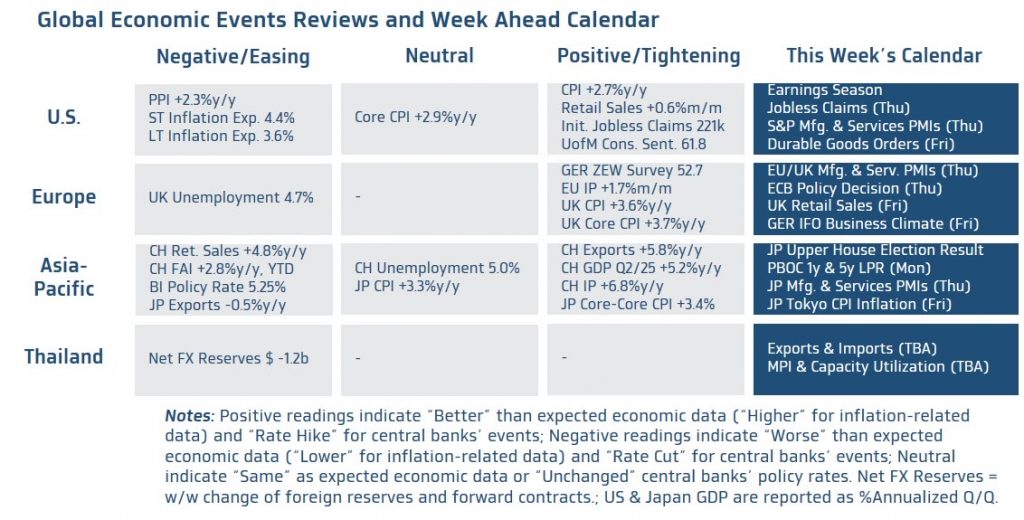

โดยนับตั้งแต่ช่วงคืนวันศุกร์ที่ผ่านมา เงินบาท (USDTHB) เคลื่อนไหวในลักษณะ Sideways (แกว่งตัวในกรอบ 32.35-32.42 บาทต่อดอลลาร์) สอดคล้องกับการเคลื่อนไหวไร้ทิศทางที่ชัดเจน ของปัจจัยภายนอกที่ส่งผลกระทบต่อเงินบาทอย่าง เงินดอลลาร์ และราคาทองคำ ทั้งนี้ เงินบาทมีจังหวะอ่อนค่าลงบ้าง ตามการรีบาวด์แข็งค่าขึ้นของเงินดอลลาร์ หลังรายงานดัชนีความเชื่อมั่นผู้บริโภคโดยมหาวิทยาลัยมิชิแกน (U of Michigan Consumer Sentiment) เดือนกรกฎาคม ปรับตัวขึ้นสู่ระดับ 61.8 จุด ดีกว่าคาด ส่วนอัตราเงินเฟ้อคาดการณ์ระยะ 1 ปี และ 5 ปี ข้างหน้า ก็ปรับตัวลดลงสู่ระดับ 4.4% และ 3.6% ต่ำกว่าคาด ทำให้ผู้เล่นในตลาดลดความกังวลต่อแนวโน้มการเกิดภาวะ Stagflation (เศรษฐกิจชะลอตัวลง แต่อัตราเงินเฟ้ออยู่ในระดับสูง) ของเศรษฐกิจสหรัฐฯ ลงบ้าง

สัปดาห์ที่ผ่านมา เงินดอลลาร์ยังคงได้แรงหนุนจากการทยอยปรับลดความคาดหวังต่อแนวโน้มการลดดอกเบี้ยของเฟด ตามรายงานข้อมูลเศรษฐกิจสหรัฐฯ ที่ทยอยออกมาดีกว่าคาด และอัตราเงินเฟ้อ CPI ก็สูงกว่าคาด

สำหรับในสัปดาห์นี้ เรามองว่า ควรรอติดตาม รายงานดัชนี PMI ภาคการผลิตและภาคการบริการของประเทศเศรษฐกิจสำคัญ พร้อมรอลุ้น รายงานผลประกอบการบริษัทจดทะเบียน และเตรียมรับมือความผันผวนจากความวุ่นวายการเมืองญี่ปุ่น

มุมมองเศรษฐกิจทั่วโลก

▪ ฝั่งสหรัฐฯ – ผู้เล่นในตลาดจะรอลุ้น รายงานข้อมูลเศรษฐกิจสำคัญ อาทิ ดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตอุตสาหกรรมและภาคการบริการ (Manufacturing & Services PMIs) เดือนกรกฎาคม ยอดคำสั่งซื้อสินค้าคงทน (Durable Goods Orders) รวมถึงข้อมูลตลาดบ้านสหรัฐฯ ในเดือนมิถุนายน พร้อมกับรอติดตามสภาวะตลาดแรงงานสหรัฐฯ ผ่านรายงานยอดผู้ขอรับสวัสดิการการว่างงาน (Jobless Claims) ขณะเดียวกัน ตลอดทั้งสัปดาห์ ผู้เล่นในตลาดจะรอลุ้น รายงานผลประกอบการของบรรดาบริษัทจดทะเบียน โดยเฉพาะหุ้นเทคฯ ใหญ่ อย่าง Alphabet และ Tesla เป็นต้น โดยรายงานผลประกอบการของบรรดาบริษัทจดทะเบียนอาจส่งผลกระทบต่อบรรยากาศในตลาดการเงินได้พอสมควร ซึ่งหากผู้เล่นในตลาดผิดหวังกับรายงานผลประกอบการก็อาจกดดันให้ตลาดหุ้นสหรัฐฯ เผชิญการปรับฐานได้พอสมควร หลังล่าสุด ดัชนีตลาดหุ้นสหรัฐฯ อย่าง S&P500 ได้ปรับตัวขึ้นทำจุดสูงสุดใหม่เป็นประวัติการณ์ (All-Time High)

▪ ฝั่งยุโรป – ไฮไลท์สำคัญจะอยู่ที่ การประชุมธนาคารกลางยุโรป (ECB) โดยเรามองว่า ECB อาจคงอัตราดอกเบี้ยนโยบาย (Deposit Facility Rate) ไว้ที่ระดับ 2.00% ท่ามกลางความไม่แน่นอนของนโยบายการค้าของสหรัฐฯ อนึ่ง บรรดาผู้เล่นในตลาดต่างมองว่า ECB ยังมีโอกาสเดินหน้าลดดอกเบี้ยเพิ่มเติมอีกราว 1 ครั้ง สู่ระดับ 1.75% ในช่วงปลายปีนี้ นอกจากนี้ ผู้เล่นในตลาดจะรอลุ้นรายงานดัชนี PMI ภาคการผลิตและภาคการบริการของยูโรโซนและอังกฤษ ในเดือนกรกฎาคม ยอดค้าปลีก (Retail Sales) ของอังกฤษ เดือนมิถุนายน และดัชนีความเชื่อมั่นภาคธุรกิจของเยอรมนี (IFO Business Climate) ในเดือนกรกฎาคม เพื่อประเมินแนวโน้มเศรษฐกิจยูโรโซนและอังกฤษ

▪ ฝั่งเอเชีย – ผู้เล่นในตลาดจะรอประเมินแนวโน้มเศรษฐกิจญี่ปุ่นและทิศทางการดำเนินนโยบายการเงินของธนาคารกลางญี่ปุ่น (BOJ) ผ่านรายงานดัชนี PMI ภาคการผลิตและภาคการบริการ รวมถึง อัตราเงินเฟ้อ CPI ของกรุงโตเกียว ในเดือนกรกฎาคม พร้อมกันนั้น ผู้เล่นในตลาดจะรอประเมินสถานการณ์การเมืองของญี่ปุ่น หลังรับรู้ผลการเลือกตั้งวุฒิสมาชิก (Upper House Election) ซึ่งพรรครัฐบาลปัจจุบัน (LDP และ Komeito) ต่างตั้งเป้าที่จะได้ที่นั่ง 50 ที่นั่ง เป็นอย่างน้อย จากการเลือกตั้งทั้งหมด 125 ที่นั่งในครั้งนี้ (วุฒิสภามีจำนวน 248 ที่นั่ง) เพื่อครองเสียงข้างมากในวุฒิสภา จากจำนวนวุฒิสมาชิกที่อยู่ในวาระต่อไป 75 ที่นั่ง ของพรรครัฐบาล ซึ่งหากผลการเลือกตั้งไม่ได้เป็นไปตามคาดหวัง ก็อาจนำมาสู่ความวุ่นวายทางการเมืองญี่ปุ่น อาทิ นายกรัฐมนตรี Shigeru Ishiba อาจจำเป็นต้องลาออกจากตำแหน่งเพื่อแสดงความรับผิดชอบ หรือพรรครัฐบาลจำเป็นต้องหาพรรคพันธมิตรเพิ่มเติม เพื่อให้สามารถครองเสียงข้างมาก โดยความไม่แน่นอนของสถานการณ์การเมืองญี่ปุ่น และความไม่แน่นอนของนโยบายการค้าของสหรัฐฯ อาจทำให้ BOJ ยังคงไม่รีบปรับขึ้นอัตราดอกเบี้ยนโยบายเพิ่มเติม เพื่อรอประเมินสถานการณ์ให้แน่ชัดก่อน เราประเมินว่า ท่ามกลางความไม่แน่นอนของการเมืองญี่ปุ่นในช่วงนี้ อาจเห็นแรงขายสินทรัพย์ญี่ปุ่น ทั้งหุ้น บอนด์ (โดยเฉพาะบอนด์ระยะยาว) และเงินเยนญี่ปุ่น (JPY) โดยเงินเยนญี่ปุ่นเสี่ยงอ่อนค่าทดสอบระดับ 150 เยนต่อดอลลาร์ ได้

▪ ฝั่งไทย – ผู้เล่นในตลาดจะรอติดตามรายงานยอดการค้าระหว่างประเทศ (Exports & Imports) เดือนมิถุนายน ที่อาจยังสามารถขยายตัวในเกิน +15%y/y จากอานิสงส์การเร่งนำเข้าสินค้าจากไทย ก่อนเผชิญมาตรการภาษีนำเข้าจากสหรัฐฯ และความต้องการสินค้าเทคโนโลยีของไทย ตามแนวโน้มการเติบโตของ Data Center อย่างไรก็ดี ผลกระทบจากนโยบายการค้าของสหรัฐฯ จะกดดันให้ ยอดการส่งออกของไทยมีแนวโน้มชะลอตัวลงชัดเจนในช่วงครึ่งหลังของปีนี้ พร้อมกันนั้น ผู้เล่นในตลาดจะรอติดตามภาวะภาคการผลิตของไทย ผ่านรายงานดัชนีผลผลิตอุตสาหกรรม (Manufacturing Production Index) และ อัตราการใช้กำลังการผลิต (Capacity Utilization) ในเดือนมิถุนายน ซึ่งจะเป็นอีกข้อมูลที่ช่วยสะท้อนถึงผลกระทบจากนโยบายการค้าของสหรัฐฯ ต่อภาคการผลิตอุตสาหกรรมไทยได้

สำหรับ แนวโน้มเงินบาท เรามองว่า โมเมนตัมการแข็งค่าขึ้นของเงินบาทเริ่มมีกำลังมากขึ้น ทำให้โดยรวมเงินบาทยังไม่ได้อ่อนค่าตามที่เราประเมินไว้ก่อนหน้า แม้ว่าเงินดอลลาร์จะทยอยแข็งค่าขึ้นต่อเนื่องก็ตาม โดยเงินบาทยังพอได้แรงหนุนฝั่งแข็งค่า ตามการทยอยปรับตัวขึ้นของราคาทองคำ นอกจากนี้ การอ่อนค่าของเงินบาทใกล้โซนแนวต้านในช่วงที่ผ่านมาได้เปิดโอกาสให้ผู้เล่นในตลาดบางส่วนทยอยปรับสถานะถือครอง ขณะเดียวกัน ความหวังการเจรจาการค้าไทย-สหรัฐฯ และแนวโน้มการปรับลดดอกเบี้ยของธนาคารแห่งประเทศไทย (ธปท.) ภายใต้การนำของผู้ว่าการธปท. ท่านใหม่ ยังได้หนุนให้ตลาดหุ้นไทยปรับตัวสูงขึ้นและดึงดูดแรงซื้อหุ้นไทยจากบรรดานักลงทุนต่างชาติ อย่างไรก็ดี เราขอคงมุมมองเดิมว่า ความไม่แน่นอนของการดำเนินนโยบายการค้าของสหรัฐฯ กอปรกับความเสี่ยงการเมืองในประเทศไทย อาจกดดันให้เงินบาทยังมีความเสี่ยงอ่อนค่าลงบ้าง แต่เงินบาทจะอ่อนค่าได้มากน้อยเพียงใด จะขึ้นกับการเคลื่อนไหวของราคาทองคำ โดยหากราคาทองคำยังคงปรับตัวสูงขึ้นต่อเนื่อง ก็อาจเป็นเรื่องยากที่จะเห็นเงินบาทสามารถอ่อนค่าลงต่อเนื่องได้ จากการประเมินในเชิงเทคนิคัล เงินบาทมีโซนแนวต้านแรกแถว 32.50 บาทต่อดอลลาร์ (โซนแนวต้านถัดไป 32.70-32.80 บาทต่อดอลลาร์) ส่วนโซนแนวรับจะอยู่แถว 32.30 บาทต่อดอลลาร์ (แนวรับถัดไป 32.10 บาทต่อดอลลาร์)

อนึ่ง เมื่อประเมินด้วยกลยุทธ์ Trend-Following เงินบาทจะกลับมาอยู่ในแนวโน้มอ่อนค่าลงอีกครั้ง หากสามารถอ่อนค่าทะลุโซน 32.70-32.80 บาทต่อดอลลาร์ ได้ชัดเจน (หรืออ่อนค่าทะลุเส้นค่าเฉลี่ย 50 วัน)

ในส่วนเงินดอลลาร์นั้น เรามองว่า เงินดอลลาร์อาจแข็งค่าขึ้น หากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ยังคงออกมาดีกว่าคาด นอกจากนี้ เงินดอลลาร์อาจได้แรงหนุนจากการอ่อนค่าลงของเงินเยนญี่ปุ่น ท่ามกลางความวุ่นวายการเมืองญี่ปุ่น หลังรับรู้ผลการเลือกตั้งวุฒิสมาชิก (Upper House Election)

เราคงคำแนะนำว่า ผู้เล่นในตลาดควรเลือกใช้เครื่องมือในการปิดความเสี่ยงอัตราแลกเปลี่ยนที่หลากหลายมากขึ้น ท่ามกลางความผันผวนของเงินบาท รวมถึงสกุลเงินอื่นๆ ที่สูงขึ้นกว่าช่วงอดีตที่ผ่านมาพอสมควร โดยผู้เล่นในตลาดอาจเลือกใช้เครื่องมือเพิ่มเติม อาทิ Options หรือ Local Currency ควบคู่ไปกับการปิดความเสี่ยงผ่านการทำสัญญา Forward

มองกรอบค่าเงินบาทสัปดาห์นี้ ที่ระดับ 32.10-32.80 บาท/ดอลลาร์

ส่วนกรอบเงินบาทในช่วง 24 ชั่วงโมงข้างหน้า คาดว่าจะอยู่ที่ระดับ 32.30-32.50 บาท/ดอลลาร์