สัปดาห์ที่ผ่านมา ตลาดการเงินผันผวนหนัก หลังผู้เล่นในตลาดยังคงกังวลว่าเฟดอาจเร่งขึ้นดอกเบี้ยนโยบายรุนแรงกว่าคาด เพื่อควบคุมปัญหาเงินเฟ้อ

ในสัปดาห์นี้ เรามองว่า ไฮไลท์สำคัญจะอยู่ที่รายงานข้อมูลเงินเฟ้อสหรัฐฯ เดือนเมษายน รวมถึงถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด ซึ่งอาจช่วยให้ตลาดประเมินทิศทางนโยบายการเงินเฟดได้ชัดเจนมากขึ้น

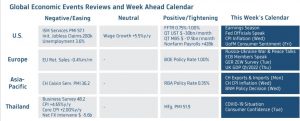

โดยในส่วนของรายงานข้อมูลเศรษฐกิจที่น่าสนใจมีดังนี้

ฝั่งสหรัฐฯ – ตลาดจะรอลุ้นรายงานอัตราเงินเฟ้อทั่วไป (CPI) ในเดือนเมษายน ซึ่งตลาดคาดว่าจะเริ่มชะลอลงสู่ระดับ 8.1% จากระดับราคาสินค้าในกลุ่ม Reopening อาทิ สินค้าคงทน (เครื่องใช้ไฟฟ้า รถยนต์) ที่เพิ่มขึ้นในอัตราชะลอลงมากขึ้น หลังราคาได้พุ่งขึ้นแรงในช่วงต้นของการเปิดเมือง ทว่าค่าใช้จ่ายในส่วนการบริการต่างๆ ยังมีแนวโน้มเพิ่มสูงขึ้น หลังความต้องการบริโภคของผู้คนได้เปลี่ยนจากสินค้าสู่การบริการมากขึ้น ทำให้อัตราเงินเฟ้อยังอยู่ในระดับสูงต่อ ทั้งนี้ หากเงินเฟ้อไม่ได้เร่งตัวขึ้นเกินคาด หรือ ชะลอลงมากกว่าคาด จะช่วยลดโอกาสที่เฟดจะเร่งขึ้นดอกเบี้ยนโยบายรุนแรงถึง +0.75% ในการประชุมครั้งถัดๆ ไป ซึ่ง ตลาดจะจับตาถ้อยแถลงของบรรดาเจ้าหน้าเฟดว่าจะมีมุมมองต่อแนวโน้มเศรษฐกิจหลังการทยอยขึ้นดอกเบี้ยอย่างไร โอกาสที่เฟดจะเร่งขึ้นดอกเบี้ยรุนแรงมีมากน้อยขนาดไหน รวมถึงคาดการณ์อัตราดอกเบี้ยนโยบายสูงสุด (Terminal Rate) ในรอบนี้ ทั้งนี้ ตลาดจะรอติดตามดัชนีความเชื่อมั่นผู้บริโภค (Consumer Sentiment) โดยมหาวิทยาลัยมิชิแกน ซึ่งคาดว่าอาจปรับลงเล็กน้อยสู่ระดับ 64 จุด ในเดือนพฤษภามคม ตามความกังวลผลกระทบเศรษฐกิจจากภาวะเงินเฟ้อสูงและการทยอยขึ้นดอกเบี้ยของเฟด ทว่าปัจจัยหนุนยังคงเป็นตลาดแรงงานสหรัฐฯ ที่อยู่ในภาวะแข็งแกร่ง ดังจะเห็นได้จากยอดการจ้างนอกภาคเกษตรกรรมและค่าจ้างที่เพิ่มสูงขึ้น

ฝั่งยุโรป – ความกังวลผลกระทบจากสงครามที่อาจชะลอการฟื้นตัวของเศรษฐกิจยุโรป รวมถึงความกังวลแนวโน้มธนาคารกลางยุโรป (ECB) อาจทยอยขึ้นดอกเบี้ยนโยบายในปีนี้ เพื่อควบคุมปัญหาเงินเฟ้อจะส่งผลให้ดัชนีความเชื่อมั่นทางเศรษฐกิจของเยอรมนี (ZEW Economic Survey) ในเดือนพฤษภาคม ปรับตัวลงต่อเนื่องสู่ระดับ -43 จุด ซึ่งแนวโน้มเศรษฐกิจยุโรปที่ไม่สดใสนักจะสะท้อนผ่านตลาดหุ้นยุโรปและค่าเงินยูโร (EUR) ที่อาจแกว่งตัว sideways ในระยะสั้น ส่วนในฝั่งอังกฤษ เศรษฐกิจอาจโตราว +1.0%q/q ในไตรมาสแรกของปีนี้ ชะลอลงจากช่วงปลายปีที่แล้ว จากผลกระทบของการระบาดโอมิครอนและผลกระทบจากสงครามที่กดดันการบริโภคภาคเอกชนและภาคการผลิต ผ่านปัญหาราคาสินค้าและต้นทุนการผลิตที่พุ่งสูงขึ้น นอกจากนี้ การทยอยขึ้นดอกเบี้ยของธนาคารกลางอังกฤษ (BOE) เพื่อคุมปัญหาเงินเฟ้อก็อาจเป็นอีกปัจจัยกดดันการฟื้นตัวเศรษฐกิจและทำให้เศรษฐกิจอังกฤษมีความเสี่ยงที่จะซบเซาหนักในปลายปีมากขึ้น และนอกเหนือจากรายงานข้อมูลเศรษฐกิจดังกล่าว ตลาดจะรอจับตาถ้อยแถลงของบรรดาคณะกรรมนโยบายการเงินของธนาคารกลางยุโรป (ECB) โดยเฉพาะมุมมองการฟื้นตัวเศรษฐกิจ ทิศทางเงินเฟ้อ และแนวโน้มนโยบายการเงิน ECB จากประธาน ECB

ฝั่งเอเชีย – ตลาดประเมินว่า ผลกระทบจากการระบาดโอมิครอนจะส่งผลให้การค้าของจีนซบเซาลง โดยยอดการส่งออก (Exports) เดือนเมษายน อาจโตเพียง 2.7%y/y ส่วนยอดการนำเข้า (Imports) อาจหดตัวถึง -3.0% ซบเซาลงหนัก จากความต้องการบริโภคและการผลิตที่ลดลง ท่ามกลางปัญหาการระบาดของโอมิครอนที่ส่งผลให้หลายเมืองเผชิญมาตรการ Lockdown อย่างไรก็ดี แม้เศรษฐกิจจีนอาจชะลอลงหนัก แต่ระดับราคาสินค้าพลังงานและอาหารที่สูงขึ้นต่อเนื่องจะส่งผลให้ อัตราเงินเฟ้อทั่วไปปรับตัวขึ้นแตะระดับ 1.9% ในเดือนเมษายน ส่วนในฝั่งมาเลเซีย ตลาดมองว่า ธนาคารกลางมาเลเซีย (BNM) อาจคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 1.75% ไปก่อน หลังเศรษฐกิจทยอยฟื้นตัวดีขึ้น แต่เงินเฟ้อไม่ได้พุ่งสูงขึ้นจนน่ากังวล (อัตราเงินเฟ้อล่าสุดอยู่ที่ระดับ 2.2% ในเดือนมีนาคม)

ฝั่งไทย – เราประเมินว่า ผลกระทบจากค่าครองชีพที่ปรับตัวสูงขึ้น ทั้งราคาสินค้าพลังงานและราคาอาหาร ในขณะที่การจ้างงานยังฟื้นตัวได้ไม่ดีนัก จะกดดันให้ความเชื่อมั่นผู้บริโภค (Consumer Confidence) เดือนเมษายน ปรับตัวลดลงสู่ระดับ 40 จุด ทั้งนี้ หากไม่มีปัญหาการระบาดที่รุนแรงหลังการทยอยเปิดเมือง ความเชื่อมั่นผู้บริโภคก็มีแนวโน้มปรับตัวดีขึ้นได้ ตามการจ้างงานที่อาจดีขึ้น นอกจากนี้ หากมีมาตรการกระตุ้นเศรษฐกิจจากรัฐบาล อาทิ เราคนละครึ่งเฟสใหม่ ก็อาจช่วยพยุงความเชื่อมั่นผู้บริโภคและช่วยให้การบริโภคยังขยายตัวต่อเนื่องได้

สำหรับ แนวโน้มของค่าเงินบาทยังมีแนวโน้มแกว่งตัว sideways ตามทิศทางเงินดอลลาร์ (Correlation 30 วัน โดยเฉลี่ยในช่วง 1 เดือนที่ผ่านมา -62%) และบรรยากาศในตลาดการเงิน ซึ่งหากตลาดกลับมาเปิดรับความเสี่ยงมากขึ้น ก็อาจช่วยให้ ฟันด์โฟลว์นักลงทุนต่างชาติไม่ได้ไหลออกรุนแรงมากและช่วยชะลอการอ่อนค่าของเงินบาทได้ ส่วนในระยะสั้นนี้ แนวรับเงินบาทจะอยู่ในโซน 34.10-34.20 บาทต่อดอลลาร์ และแนวต้านยังคงเป็นโซน 34.50 บาทต่อดอลลาร์ ซึ่งผู้ส่งออกบางส่วนก็ยังคงรอทยอยขายเงินดอลลาร์อยู่ในโซนดังกล่าว

ทั้งนี้ ในช่วงที่ตลาดการเงินยังมีความผันผวนสูงจากปัจจัยเสี่ยงหลายประการ ทั้งความเสี่ยงสงคราม ปัญหาการระบาดของโอมิครอนในจีน และความกังวลเกี่ยวกับทิศทางนโยบายการเงินเฟด เราแนะนำว่า ผู้ประกอบการควรใช้เครื่องมือป้องกันความเสี่ยงที่หลากหลาย อาทิ Option เพื่อเพิ่มประสิทธิภาพในการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน

ในส่วนเงินดอลลาร์นั้น เราประเมินว่า เงินดอลลาร์อาจย่อตัวลงและแกว่งตัว sideways หากตลาดอาจทยอยกลับมาเปิดรับความเสี่ยงได้ หากเงินเฟ้อสหรัฐฯ ชะลอลงและเจ้าหน้าที่เฟดไม่ได้ส่งสัญญาสนับสนุนการเร่งขึ้นดอกเบี้ยรุนแรง ในทางกลับกัน หากตลาดยังคงปิดรับความเสี่ยง เงินดอลลาร์อาจแข็งค่าจากความต้องการสินทรัพย์ปลอดภัย

มองกรอบค่าเงินบาทสัปดาห์นี้ ที่ระดับ 34.10-34.60 บาท/ดอลลาร์

ส่วนกรอบเงินบาทวันนี้ คาดว่าจะอยู่ที่ระดับ 34.30-34.50 บาท/ดอลลาร์

__________________

พูน พานิชพิบูลย์

นักกลยุทธ์ตลาดเงินตลาดทุน

Krungthai GLOBAL MARKETS

ธนาคารกรุงไทย