ความเสี่ยงต่อการเติบโตของเศรษฐกิจโลกเพิ่มขึ้น แม้ความเสียงในภาคการเงินเริ่มคลายลงIMF และ WTO คาดเศรษฐกิจและการค้าโลกเติบโตต่ำกว่าอดีต ขณะที่มีสัญญาณเชิงลบจากตัวเลขภาคการผลิตของหลายประเทศในเดือนมีนาคม ด้านองค์การการค้าโลก (WTO) คาดว่าปริมาณการค้าโลกปีนี้จะเติบโตเพียง 1.7% ชะลอตัวลงจาก 2.7% ในปีที่ผ่านมา และต่ำกว่าช่วง 12 ปีที่ผ่านมาซึ่งเติบโตเฉลี่ย 2.6% โดย WTO เตือนความเสี่ยงจากสงครามในยูเครนที่ยืดเยื้อ ปัญหาเงินเฟ้อ และผลพวงจากการคุมเข้มนโยบายการเงินของหลายประเทศทั่วโลก ด้านกองทุนการเงินระหว่างประเทศ (IMF) คาดว่าเศรษฐกิจโลกจะขยายตัวตำกว่า 3% ในปีนี้ ซึ่งชะลอลงจาก 3.4% ในปีที่ผ่านมา และคาดว่าช่วง 5 ปีข้างหน้าจะโตเฉลี่ยเพียง 3% ซึ่งต่ำกว่าช่วงสองทศวรรษที่ผ่านมาซึ่งโตเฉลี่ย 3.8% นอกจากนี้ IMF ยังประเมินว่าความตึงเครียดทางการเมืองทั่วโลก โดยเฉพาะความขัดแย้งด้านเทคโนโลยีระหว่างสหรัฐและจีน จะส่งผลให้ผลิตภัณฑ์มวลรวมภายในประเทศ (GDP) ของโลกเสียหายไปถึง 2% ในระยะยาว

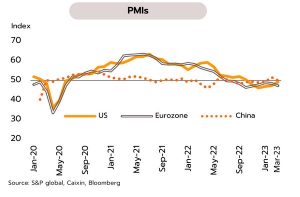

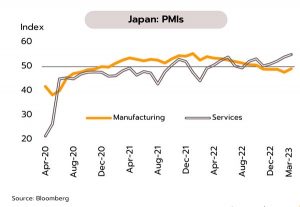

วิจัยกรุงศรีประเมินว่าแม้เศรษฐกิจโลกในระยะนี้จะได้แรงหนุนจากการเปิดประเทศของจีนและการขยายตัวของภาคบริการในหลายประเทศ แต่เศรษฐกิจและการค้าโลกโดยรวมมีแนวโน้มชะลอตัวลงในปีนี้สอดคล้องกับการคาดการณ์ของ IMF และ WTO โดยสัญญาณเชิงลบล่าสุดมาจากตัวเลขกิจกรรมภาคการผลิตของหลายประเทศที่อ่อนแอในเดือนมีนาคม โดยดัชนี ISM ภาคการผลิตของสหรัฐหดตัวติดต่อกันเป็นเดือนที่ 5 และลดลงสู่ระดับต่ำสุดในรอบเกือบ 3 ปี ดัชนี PMI ภาคการผลิตของยูโรโซนหดตัวต่อเนื่องเป็นเดือนที่ 11 สู่ระดับต่ำสุดในรอบ 4 เดือน ดัชนี PMI ภาคการผลิตของญี่ปุ่นหดตัวต่อเนื่องเป็นเดือนที่ 5 แม้ขยับขึ้นจากเดือนก่อน ส่วนดัชนี PMI ภาคการผลิตของจีนซึ่งสำรวจโดยภาคเอกชน (Caixin) ร่วงลงจากเดือนก่อนสู่ระดับ 50 ซึ่งเป็นระดับที่ไม่มีการเติบโต

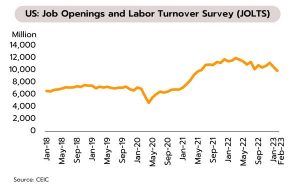

เศรษฐกิจสหรัฐมีความเสี่ยงขาลงมากขึ้น คาดหนุนเฟดประกาศหยุดวงจรดอกเบี้ยขาขึ้นในครึ่งปีหลัง ในเดือนมีนาคม ตัวเลขการจ้างงานนอกภาคเกษตร เพิ่มขึ้น 236,000 ตำแหน่ง ซึ่งต่ำสุดนับตั้งแต่เดือนธันวาคม 2563 และต่ำกว่าตัวเลขคาดการณ์ของตลาดที่ 238,000 ตำแหน่ง ในส่วนของอัตราการว่างงานปรับลดลงสู่ระดับ 3.5% ดีกว่าตลาดคาดที่ 3.6% ขณะที่ตัวเลขค่าจ้างรายชั่วโมงโดยเฉลี่ยเพิ่มขึ้น 0.3% MoM และ 4.2% YoY ซึ่งเป็นระดับต่ำสุดนับตั้งแต่เดือนมิถุนายน 2564

แม้ความกังวลเรื่องวิกฤตธนาคารผ่อนคลายลงแต่ผลกระทบจากการเร่งปรับขึ้นดอกเบี้ยนโยบายรวมถึงปัญหาความตึงตัวทางการเงินและสภาพคล่อง (credit crunch) อาจส่งผลให้เกิดการชะลอตัวของกิจกรรมทางเศรษฐกิจรวมถึงการจ้างงานที่ชัดเจนมากขึ้น สังเกตุได้จากตัวเลขการเปิดรับสมัครงานในสหรัฐ (JOLTS) ที่ลดลงสู่ระดับต่ำสุดในรอบเกือบ 2 ปี ตัวเลขการจ้างงานนอกภาคเกษตรที่ปรับตัวลงต่อเนื่องเป็นเดือนที่ 3 รวมถึงดัชนีผู้จัดการฝ่ายจัดซื้อ (ISM PMI Index) ภาคการผลิตที่ยังคงหดตัวเป็นเดือนที่ 5 ติดต่อกัน โดยวิจัยกรุงศรีประเมินว่าภาพการชะลอตัวดังกล่าวจะยังคงดำเนินต่อและมีแนวโน้มที่จะรุนแรงมากขึ้นโดยเฉพาะในช่วงครึ่งปีหลัง ซึ่งสอดคล้องกับตัวเลขคาดการณ์อัตราดอกเบี้ยนโยบายของตลาดที่บ่งชี้ว่าธนาคารกลางสหรัฐ (เฟด) อาจขึ้นดอกเบี้ยอีกเพียง 1 ครั้งในการประชุมเดือนพฤษภาคมที่ 0.25% สู่ระดับ 5.00-5.25% ขณะที่ความเป็นไปได้ของการปรับลดอัตราดอกเบี้ยในช่วงปลายปียังคงมีความไม่แน่นอนสูงซึ่งอาจขึ้นอยู่กับความรุนแรงของการชะลอตัวทางเศรษฐกิจรวมถึงพัฒนาการของเงินเฟ้อหลังจากนี้

สัญญาณบวกจากเงินเฟ้อชะลอและท่องเที่ยวฟื้นคาดช่วยหนุนการบริโภคในครึ่งปีหลัง แต่ส่งออกยังมีทิศทางอ่อนแอตามเศรษฐกิจประเทศคู่ค้า ในเดือนมีนาคม ดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ภาคบริการขั้นสุดท้ายเพิ่มขึ้นสู่ระดับ 55.0 โดยเป็นการขยายตัวมากที่สุดนับตั้งแต่เดือนตุลาคม 2556 บ่งชี้ถึงการฟื้นตัวที่ต่อเนื่องของภาคบริการจากสถานการณ์โควิด-19 ที่คลี่คลายและความเชื่อมั่นผู้บริโภคที่แข็งแกร่งขึ้น ซึ่งช่วยชดเชยภาคการผลิตที่ยังคงอ่อนแอโดย PMI ภาคการผลิตอยู่ในโซนหดตัวเป็นเดือนที่ 5 ติดต่อกัน

สัญญาณบวกจากเงินเฟ้อชะลอและท่องเที่ยวฟื้นคาดช่วยหนุนการบริโภคในครึ่งปีหลัง แต่ส่งออกยังมีทิศทางอ่อนแอตามเศรษฐกิจประเทศคู่ค้า ในเดือนมีนาคม ดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ภาคบริการขั้นสุดท้ายเพิ่มขึ้นสู่ระดับ 55.0 โดยเป็นการขยายตัวมากที่สุดนับตั้งแต่เดือนตุลาคม 2556 บ่งชี้ถึงการฟื้นตัวที่ต่อเนื่องของภาคบริการจากสถานการณ์โควิด-19 ที่คลี่คลายและความเชื่อมั่นผู้บริโภคที่แข็งแกร่งขึ้น ซึ่งช่วยชดเชยภาคการผลิตที่ยังคงอ่อนแอโดย PMI ภาคการผลิตอยู่ในโซนหดตัวเป็นเดือนที่ 5 ติดต่อกัน

วิจัยกรุงศรีประเมินว่าการฟื้นตัวของเศรษฐกิจญี่ปุ่นในช่วงครึ่งปีหลังจะอยู่ในรูปแบบ uneven recovery คือกิจกรรมที่เกี่ยวข้องกับการบริโภคและการท่องเที่ยวมีแนวโน้มฟื้นตัวดีขึ้นจากอัตราเงินเฟ้อที่คาดว่าจะเริ่มปรับตัวลงซึ่งส่งผลบวกต่อความสามารถในการอุปโภคบริโภคภายในประเทศผ่านการเพิ่มขึ้นของรายได้ที่แท้จริง (real income) รวมถึงผลบวกจากการกลับมาของนักท่องเที่ยวชาวจีนหลังผ่อนคลายมาตรการคุมเข้มเขตแดน แต่อย่างไรก็ตาม กลุ่มที่มีความเกี่ยวข้องกับภาคการผลิตและส่งออกยังคงมีแนวโน้มชะลอตัวต่อเนื่องจากความเสี่ยงด้านขาลงของเศรษฐกิจกลุ่มประเทศคู่ค้าหลัก อาทิ สหรัฐฯ และยุโรป ซึ่งอาจบดบังแรงหนุนจากการฟื้นตัวของอุปสงค์ในจีนและทำให้ภาพรวมการส่งออกของญี่ปุ่นยังคงอ่อนแอ สำหรับทิศทางนโยบายการเงินหลังการดำรงตำแหน่งของผู้ว่าการธนาคารกลางญี่ปุ่น (BOJ) คนใหม่ คาดว่าจะมีความผ่อนคลายน้อยลงเพื่อลดความแตกต่างด้านนโยบายกับประเทศที่พัฒนาแล้วอื่นๆ รวมถึงลดแรงกดดันด้านเงินเฟ้อ

เศรษฐกิจไทย

อัตราเงินเฟ้อชะลอลงและกลับเข้าสู่กรอบเป้าหมายได้เร็วกว่าที่ธปท.คาด อาจช่วยลดแรงกดดันต่อการปรับขึ้นดอกเบี้ยนโยบาย

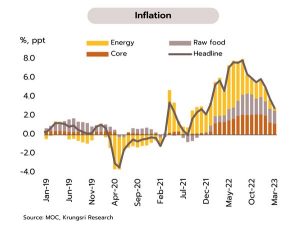

อัตราเงินเฟ้อทั่วไปเดือนมีนาคมชะลอลงสู่ระดับต่ำสุดในรอบ 15 เดือน อาจหนุนให้กนง.คงดอกเบี้ยไว้ที่ 1.75% \ ในการประชุมปลายเดือนพฤษภาคม อัตราเงินเฟ้อทั่วไปเดือนมีนาคมอยู่ที่ 2.83% (ต่ำกว่าที่นักวิเคราะห์และวิจัยกรุงศรีคาดไว้ที่ 3.25%) ชะลอลงต่อเนื่องจาก 3.79% และ 5.02% ในเดือนกุมภาพันธ์ และเดือนมกราคม ตามลำดับ เนื่องจากการเพิ่มขึ้นในอัตราที่ชะลอลงของราคาน้ำมันเชื้อเพลิงตามสถานการณ์ราคาในตลาดโลก ประกอบกับมีการปรับลดราคาน้ำมันดีเซลลง 0.50 บาทต่อลิตรในเดือนมีนาคม อีกทั้ง ราคาสินค้าในกลุ่มอาหารสดบางชนิดมีการปรับลดลงจากเดือนก่อน อาทิ เนื้อสุกร และน้ำมันพืช ด้านอัตราเงินเฟ้อพื้นฐาน (หักราคาหมวดอาหารสดและพลังงาน) เดือนมีนาคมอยู่ที่ 1.75% ชะลอลงต่อเนื่องจาก 1.93% และ 3.04% ในเดือนกุมภาพันธ์ สำหรับในช่วงไตรมาสแรกของปี 2566 อัตราเงินเฟ้อทั่วไปและอัตราเงินเฟ้อพื้นฐานอยู่ที่ 3.88% และ 2.24% ตามลำดับ ล่าสุดกระทรวงพาณิชย์ปรับลดคาดการณ์อัตราเงินเฟ้อทั่วไปปี 2566 เหลือ 1.7-2.7% จากเดิมคาด

2-3%

วิจัยกรุงศรีประเมินมีความเป็นไปได้ที่คณะกรรมการนโยบายการเงิน (กนง.) อาจคงอัตราดอกเบี้ยนโยบายในการประชุมวันที่ 31 พฤษภาคมนี้ เนื่องจาก (i) อัตราเงินเฟ้อชะลอลงและกลับเข้าสู่กรอบเป้าหมายได้เร็วกว่าที่ธปท.คาด 3-4 เดือน ด้านอัตราเงินเฟ้อพื้นฐานในช่วงที่เหลือของปียังมีแนวโน้มอยู่ในระดับต่ำกว่า 2% สะท้อนว่าเงินเฟ้อพื้นฐานเฉลี่ยทั้งปีอาจจะต่ำกว่าที่ธปท.คาดการณ์ไว้ที่ 2.4% นอกจากนี้ ดัชนีราคาผู้ผลิตล่าสุดเดือนมีนาคมหดตัวที่ 1.7% ชี้ถึงแรงกดด้านต้นทุนที่ปรับลดลง (ii) วิจัยกรุงศรีคาด GDP ของไทยในไตรมาส 1/2566 (ที่จะประกาศในวันที่ 15 พฤษภาคม) อาจเติบโตเพียง 2.2% YoY ซึ่งต่ำกว่าค่าเฉลี่ยระยะยาวที่ 3.7% และ (iii) ภาคส่งออกของไทยยังมีแนวโน้มอ่อนแอจากการชะลอตัวของเศรษฐกิจโลกและประเทศคู่ค้าสำคัญ ล่าสุดองค์การการค้าโลก (WTO) คาดปริมาณการค้าโลกในปีนี้มีแนวโน้มขยายตัวเพียง 1.7% ชะลอลงจาก 2.7% ในปี 2565

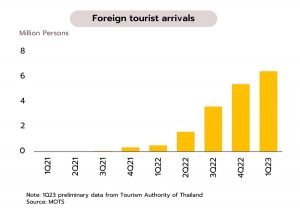

เศรษฐกิจไตรมาสแรกได้แรงหนุนจากการฟื้นตัวของภาคท่องเที่ยวที่มีจำนวนนักท่องเที่ยวต่างชาติกว่า 6 ล้านคน ข้อมูลเบื้องต้นจากการท่องเที่ยวแห่งประเทศไทย (ททท) รายงานนักท่องเที่ยวต่างชาติในเดือนมีนาคมมีจำนวน 2.21 ล้านคน เพิ่มขึ้นต่อเนื่องจาก 2.11 ล้านคน และ 2.14 ล้านคน ในเดือนกุมภาพันธ์ และเดือนมกราคม ตามลำดับ ทำให้ในช่วงไตรมาสแรกของปี 2566 มีจำนวนนักท่องเที่ยวต่างชาติรวม 6.46 ล้านคน สร้างรายได้เข้าประเทศ 2.56 แสนล้านบาท โดยนักท่องเที่ยวส่วนใหญ่มาจากภูมิภาคเอเชียตะวันออกซึ่งมีสัดส่วนสูงถึง 56.8% ด้านนักท่องเที่ยวยุโรปมีสัดส่วน 26.5% และที่เหลืออื่นๆ (อาทิ อินเดีย สหรัฐ ออสเตรเลีย อิสราเอล แคนาดา และซาอุดีอาระเบีย) สำหรับนักท่องเที่ยวต่างชาติที่เดินทางมาไทยสูงสุด 5 อันดับแรกในช่วงไตรมาสแรกปีนี้ ได้แก่ มาเลเซีย รัสเซีย จีน เกาหลีใต้ และอินเดีย ตามลำดับ

กิจกรรมเศรษฐกิจในประเทศทยอยกลับเข้าสู่ภาวะปกติหลังสถานการณ์การระบาดของโควิด-19 คลี่คลายลง และการฟื้นตัวของภาคท่องเที่ยว คาดว่าจะเป็นแรงขับเคลื่อนเศรษฐกิจที่สำคัญ โดยจำนวนนักท่องเที่ยวต่างชาติในไตรมาสแรกปรับตัวเพิ่มขึ้นกว่า 11 เท่าเมื่อเทียบช่วงเดียวกันของปีก่อน ขณะที่จำนวนนักท่องเที่ยวจีนมีแนวโน้มทยอยเพิ่มขึ้นอย่างต่อเนื่อง จากข้อมูลรายสัปดาห์ล่าสุด (27 มีนาคม ถึง 2 เมษายน) รายงานนักท่องเที่ยวจีนมีจำนวนสูงสูดเป็นอันดับหนึ่ง (68,177) คน รองลงมาได้แก่ มาเลเซีย และรัสเซีย อย่างไรก็ตาม เศรษฐกิจไทยในช่วงครึ่งปีแรกมีแนวโน้มเติบโตต่ำ (น้อยกว่า 3%) ปัจจัยลบจากภาคส่งออกที่มีแนวโน้มหดตัวในไตรมาสแรกและไตรมาสสอง (กระทรวงพาณิชย์คาด -8% ใน 1Q2566) ท่ามกลางการชะลอตัวของเศรษฐกิจประเทศคู่ค้าสำคัญโดยเฉพาะสหรัฐและยุโรป ซึ่งล่าสุดดัชนีภาคการผลิตของทั้งสหรัฐและยูโรโซนเข้าสู่ภาวะหดตัวต่อเนื่อง

ข้อมูลเพิ่มเติม

วิจัยกรุงศรี: https://www.krungsri.com/th/research/home

อีเมล: krungsri.research@Krungsri.com

สมัครสมาชิกวิจัยกรุงศรี