นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย กล่าวว่า สัปดาห์ที่ผ่านมา ถ้อยแถลงของบรรดาเจ้าหน้าที่เฟดและรายงานการประชุม FOMC ล่าสุด ได้กดดันให้ตลาดกลับมากังวลแนวโน้มเฟดเดินหน้าเร่งขึ้นดอกเบี้ย

ในสัปดาห์นี้ เรามองว่า ตลาดจะรอประเมินทิศทางนโยบายการเงินของเฟดจากถ้อยแถลงของประธานเฟดในงานประชุม Jackson Hole พร้อมกับจับตารายงานข้อมูลเศรษฐกิจสำคัญของบรรดาเศรษฐกิจหลัก โดยเฉพาะรายงานดัชนี PMI ภาคการผลิตและการบริการในเดือนสิงหาคม

โดยในส่วนของรายงานข้อมูลเศรษฐกิจที่น่าสนใจมีดังนี้

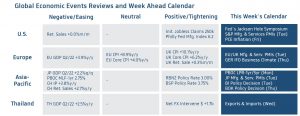

ฝั่งสหรัฐฯ – ไฮไลท์สำคัญที่ผู้เล่นในตลาดจะรอติดตามอย่างใกล้ชิด คือ ถ้อยแถลงของประธานเฟดในงานประชุมวิชาการประจำปีของเฟดที่เมือง Jackson Hole รัฐ Wyoming เพื่อประเมินแนวโน้มนโยบายการเงินของเฟด รวมถึงมุมมองของประธานเฟดต่อแนวโน้มเศรษฐกิจและเงินเฟ้อสหรัฐฯ โดยหากประธานเฟดไม่ได้แสดงท่าทีกังวลต่อแนวโน้มเศรษฐกิจมาก แต่ยังคงกังวลปัญหาเงินเฟ้อสูงและยังสนับสนุนการเดินหน้าขึ้นดอกเบี้ยของเฟด ก็อาจทำให้ตลาดกลับมามองว่าเฟดยังมีแนวโน้มเดินหน้าขึ้นดอกเบี้ยและอาจคงดอกเบี้ยในระดับสูงได้นาน ซึ่งอาจจะเป็นไปตาม Dot Plot เดือนมิถุนายน แต่ก็จะเป็นการขึ้นดอกเบี้ยมากกว่าที่ตลาดรับรู้หรือ price-in ในปัจจุบัน ที่ตลาดมองว่าเฟดจะขึ้นดอกเบี้ยไม่เกิน 3.75% ก่อนที่จะทยอยลดดอกเบี้ยลงได้ในครึ่งหลังของปีหน้า ส่วนในด้านข้อมูลเศรษฐกิจที่สำคัญ ตลาดจะรอลุ้นรายงานดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตอุตสาหกรรมและภาคการบริการ โดย S&P Global (Manufacturing & Services PMIs) ในเดือนสิงหาคม (ดัชนีเกิน 50 จุด หมายถึง ภาวะขยายตัว) ซึ่งการชะลอตัวลงเศรษฐกิจโลกและปัญหาต้นทุนการผลิตที่ยังอยู่ในระดับสูงอาจกดดันให้ ดัชนี PMI ภาคการผลิตลดลงสู่ระดับ 51.9 จุด ส่วนดัชนี PMI ภาคการบริการอาจปรับตัวดีขึ้นสู่ระดับ 50 จุด สอดคล้องกับการใช้จ่ายของผู้คนที่ฟื้นตัวดีขึ้น หลังราคาน้ำมันปรับตัวลดลงในช่วงที่ผ่านมา ขณะที่การจ้างงานยังคงแข็งแกร่ง นอกจากนี้ อัตราเงินเฟ้อทั่วไป PCE ที่เฟดติดตามก็อาจชะลอลงสู่ระดับ 6.4% ในเดือนกรกฎาคม ตามการปรับตัวลดลงของราคาสินค้าพลังงาน อย่างไรก็ดี อัตราเงินเฟ้อพื้นฐาน Core PCE อาจยังคงอยู่ในระดับ 4.7% ทำให้เฟดอาจประเมินว่าเงินเฟ้อสหรัฐฯ ยังอยู่ในระดับสูงและจำเป็นที่เฟดต้องใช้นโยบายการเงินที่เข้มงวดมากขึ้น

ฝั่งยุโรป – ตลาดคาดว่า เศรษฐกิจยุโรปยังคงส่งสัญญาณชะลอตัวลงต่อเนื่อง ท่ามกลางปัญหาเงินเฟ้อสูงและนโยบายการเงินที่ตึงตัวมากขึ้น ดังจะเห็นได้จากดัชนี PMI ภาคการผลิตและการบริการของยูโรโซนในเดือนสิงหาคมที่จะลดลงสู่ระดับ 49 จุด และ 50.5 จุด ตามลำดับ เช่นเดียวกันกับฝั่งอังกฤษ ที่ดัชนี PMI ภาคการผลิตและการบริการจะลดลงต่อเนื่องแตะระดับ 51 จุด และ 51.9 จุด ตามลำดับ นอกจากนี้ ภาคธุรกิจของเยอรมนีก็อาจปรับลดความเชื่อมั่นต่อแนวโน้มเศรษฐกิจปัจจุบันและในอนาคตอีก 6 เดือนข้างหน้า สะท้อนผ่านดัชนีความเชื่อมั่นภาคธุรกิจของเยอรมนี (IFO Business Climate) เดือนสิงหาคมที่จะลดลงต่อเนื่องสู่ระดับ 86.8 จุด ซึ่งหากรายงานข้อมูลเศรษฐกิจของยุโรปออกมาแย่กว่าคาดที่ตลาดคาดไปมาก อาจยิ่งทำให้ตลาดกังวลแนวโน้มการชะลอตัวลงหนักของเศรษฐกิจและเพิ่มโอกาสที่เศรษฐกิจยุโรปจะเข้าสู่ภาวะถดถอย กดดันให้เงินยูโรอ่อนค่าลงได้

ฝั่งเอเชีย – ตลาดมองว่า ภาพเศรษฐกิจจีนที่ชะลอตัวลงมากกว่าคาดจนส่งผลให้ธนาคารกลางจีน (PBOC) ปรับลดอัตราดอกเบี้ย MLF 1 ปี ลง 0.10% สู่ระดับ 2.75% ในสัปดาห์ที่ผ่านมา จะทำให้ในสัปดาห์นี้ PBOC อาจประกาศลดอัตราดอกเบี้ยเงินกู้ลูกหนี้ชั้นดี LPR (Loan Prime Rate) ประเภท 1 ปี และ 5 ปี ลง 0.10% สู่ระดับ 3.60% และ 4.35% ตามลำดับ เพื่อช่วยประคองการฟื้นตัวเศรษฐกิจ อย่างไรก็ดี แนวโน้มเงินเฟ้อที่อาจเร่งตัวขึ้นและอยู่ในระดับสูงจากปัญหาน้ำท่วมในเดือนสิงหาคมรวมถึงช่วงเทศกาลหยุดยาวของเกาหลีใต้อาจหนุนให้ธนาคารกลางเกาหลีใต้ (BOK) เดินหน้าขึ้นดอกเบี้ยนโยบาย 0.25% สู่ระดับ 2.50% ส่วนในฝั่งอินโดนีเซีย ตลาดคาดว่า แนวโน้มเงินเฟ้อพื้นฐานที่ยังอยู่ในกรอบเป้าหมายของธนาคารกลางอินโดนีเซีย (BI) จะหนุนให้ BI สามารถคงอัตราดอกเบี้ยนโยบายที่ระดับ 3.50% ได้ สำหรับรายงานข้อมูลเศรษฐกิจ ตลาดมองว่า ภาคการผลิตและการบริการของญี่ปุ่นมีแนวโน้มขยายตัวในอัตราชะลอลงต่อเนื่องจากผลกระทบของการชะลอตัวของเศรษฐกิจโลก รวมถึงยอดผู้ติดเชื้อ COVID-19 ที่เพิ่มสูงขึ้นในช่วงเดือนสิงหาคม ซึ่งจะสะท้อนผ่าน ดัชนี PMI ภาคการผลิตและการบริการในเดือนสิงหาคมที่จะลดลงสู่ระดับ 51 จุด และ 50 จุด ตามลำดับ

ฝั่งไทย – ตลาดประเมินว่า การชะลอตัวของเศรษฐกิจโลก โดยเฉพาะบรรดาเศรษฐกิจหลักที่ทยอยสะท้อนผ่านดัชนี PMI ที่ปรับตัวลดลงต่อเนื่องอาจกดดันให้ยอดการส่งออกไทยในเดือนกรกฎาคมโตราว +10%y/y ชะลอลงจากเดือนก่อนหน้า

สำหรับ แนวโน้มของค่าเงินบาท เราประเมินว่า เงินบาทมีความเสี่ยงที่จะผันผวนอ่อนค่าทดสอบแนวต้านใกล้ 35.90 บาทต่อดอลลาร์ ตามการแข็งค่าขึ้นของเงินดอลลาร์และโฟลว์ธุรกรรมซื้อทองคำในจังหวะย่อตัว ส่วนนักลงทุนต่างชาติอาจทยอยขายทำกำไรหุ้นไทยหรืออาจรอจังหวะให้หุ้นไทยย่อตัวลงบ้าง ก่อนจะซื้อเพิ่ม ทำให้เงินบาทอาจขาดแรงหนุนฝั่งแข็งค่า ทั้งนี้ การอ่อนค่าของเงินบาทอาจถูกชะลอลงด้วยแรงขายเงินดอลลาร์จากผู้ส่งออก รวมถึงผู้เล่นบางส่วนที่ยังมองแนวโน้มเงินบาทแข็งค่า

ในส่วนเงินดอลลาร์นั้น เงินดอลลาร์อาจแข็งค่าขึ้นต่อได้ หากตลาดเชื่อว่าเฟดอาจเร่งขึ้นดอกเบี้ยรุนแรงต่อ นอกจากนี้ ความกังวลเศรษฐกิจยุโรปชะลอตัวหนักก็มีส่วนช่วยหนุนเงินดอลลาร์ผ่านแรงกดดันต่อเงินยูโร (EUR)

เราคงคำแนะนำว่า ในช่วงที่ตลาดการเงินยังมีความผันผวนสูง ผู้ประกอบการควรใช้เครื่องมือป้องกันความเสี่ยงที่หลากหลาย อาทิ Option เพื่อเพิ่มประสิทธิภาพในการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน

มองกรอบค่าเงินบาทสัปดาห์นี้ ที่ระดับ 35.30-36.00 บาท/ดอลลาร์

ส่วนกรอบเงินบาทวันนี้ คาดว่าจะอยู่ที่ระดับ 35.70-35.90 บาท/ดอลลาร์